Aktier del 1

Vad är aktier?

En aktie är helt enkelt en ägarandel i ett företag som är registrerad i form av ett aktiebolag. När du innehar en eller flera aktier blir du alltså delägare i detta företag. Med ett innehav har man rätt att gå på bolagsstämma och vara med och påverka och ställa frågor. Vid bolagsstämman utses en styrelse som i sin tur utser en VD. Denna VD ansvarar för skötseln av företaget även om styrelsen är ytterst ansvarig för organisationen av företaget.

När man handlar aktier finns det preferensaktier, A-aktier, B-aktier, C-aktier osv. Skillnaderna mellan de olika aktierna brukar var rätt att förvärva vissa aktier eller rätten att rösta på bolagsstämman. Vanligt är att A-aktier ger rätt att rösta på bolagsstämman vilket då kanske B-aktien inte gör. Det brukar aldrig vara någon skillnad till rätt på utdelning.

Aktier är en fantastisk möjlighet att börja intressera för företag, samhälle och omvärlden. Men den största drivkraften är troligtvis att i slutändan tjäna pengar.

Hur tjänar man pengar på aktier?

Avkastning kan man få genom att aktien stiger i värde och du tar hem vinsten (säljer aktien). Detta kan vara under en kort period eller att man sitter på aktien under många år. Ett annat sätt är den utdelning som många av bolagen ger på Stockholms börsen. Utdelning är aktieägarens del av företagets vinst. Tacken för att du investerat pengar i företaget. Det är styrelsen som föreslår storleken på utdelningen, men årsstämman som beslutar om den. En gång om året vid bolagsstämman beslutas om och hur mycket som ska delas ut till aktieägarna. Utdelningar på upp till 6-7% varje år förekommer vilket är fantastiskt om man ser på dagens låga ränta.

Historiskt är aktier en mycket bra sparform där Stockholmsbörsen stigit ungefär 10 procent de senaste 100 åren trots diverse stora kriser som har påverkat avkastningen. För den som skänker sitt nyfödda barn 10 000 kronor ser till att denna har 4 903 707 kronor vid 65 års ålder. Nu kan man inte räkna med att alltid tjäna de stora pengarna. Satsar man på fel bolag vid fel tidpunkt kan det få förödande konsekvenser. It-kraschen under 2000-2002 är ett tydligt exempel där det gick riktigt illa för många bolag och inte minst aktieägare. Ericsson toppade på en kurs av 832 kronor per aktie i mars 2000 och sjönk ned till 32 kronor på drygt två år. Sedan dess har bolaget inte varit närheten och har i nuläget en kurs på 86 kronor. Det finns alltså alltid en risk förknippat med att äga ett företag. Om företaget går dåligt, så blir det värt mindre, och du förlorar pengar!

Minska risken

Bästa sättet att minska sina risker är att välja bolag som är stabila med en lång och lönsam bakgrund och förhoppningsvis en bra utdelning. Motsatsen till detta är företag som inte går med vinst som satsar på ny teknik, medicin, gruvnäring eller andra ovissa faktorer i samhället. Här pratar man om en lottsedel istället för investering.

För att ytterligare minska riskerna är det bra att använda sig av diversifiering. Diversifiera är samma sak som att äga flera olika bolag, att inte lägga alla ägg i samma korg. En bra aktieportfölj kan innehålla 8-12 aktier inom olika branscher för att sprida riskerna. Något som många förordar är att ha byggbolag, investmentbolag, banker, fastighetsbolag, industriföretag i sin portfölj. Men det beror också på hur konjunkturen ser ut i vissa branscher eller samhället i stort. För att göra det lite extra roligt tycker jag att man ska peta in någon liten krydda i sin aktieportfölj. Något bolag som man tror på men som inte riktigt har visat det i börskursen.

Att investera i aktier innebär hög risk vilket kan dämpas om man balanserar upp portföljen med räntor och obligationer som har lägsta risknivå.

I del 2 kommer vi titta närmare på hur man handlar aktier.

Aktier del 2

Hur du handlar med aktier

Är du kund i en bank eller försäkringsbolag erbjuder de flesta dig att handla med värdepapper dvs aktier- och fonder. Nackdelen med att handa av de etablerade storbolagen är att kostnaden är högre vid köp än om du väljer en nätmäklare som Avanza eller Nordnet. Utbudet är detsamma för aktier men fondutbudet brukar variera kraftigt. Vi kommer att använda oss av Avanza Bank som exempel på hur man går tillväga för att handla aktier.

Steg 1 – Gå till Avanza och välj Bli kund

Steg 2 – Fyll i alla uppgifter, godkänn och tryck Bli kund.

Det första du får göra här är om du gå hit är att välja vilket typ av konto du vill börja med. Automatiskt kommer det att ingå ett traditionellt aktie & fondkonto men du kan redan från början välja att ta med Investeringssparkonto eller Kapitalförsäkring. Om du bara väljer att starta med aktie & fondkonto så kan du alltid lägga till andra kontotyper och sparkonton senare.

Jämförelse mellan ISK, kapitalförsäkring och aktie- & fondkonto

De två schablonbeskattade kontotyperna ISK och kapitalförsäkring liknar varandra på många sätt, men det ena är en bankprodukt och det andra är en försäkring. Om du väljer någon av dessa konton slipper du deklarera dina affärer. Det gör du däremot inte om du har ett aktie- & fondkonto, som är kapitalvinstbeskattat. Där måste du skatta 30 % på den vinst du gör vid försäljning av värdepapper, liksom för utdelningar och inkomsträntor. Om du har ISK äger du ditt innehav och får rösta vid bolagsstämmor. Samma sak gäller om du har ett aktie- & fondkonto, men inte om du har en kapitalförsäkring.

I ISK och Kapitalförsäkringen har man riktigt bra skattevillkor där du slipper redovisa varje vinst, förlust eller försäljning. Skatten på ISK ser ut att kunna bli rekordlåga 0.30 procent ett år framåt. Exempel på hur man räknar skatt inom ISK finns här.

Steg 3 -Välj typ av kund

Nu skall du välja Courtageklass: Mini, Small, Medium eller Fast finns att välja mellan. Courtage är en kostnad som man måste betala till den mäklare som genomför din affär.

Här rekommenderas för nybörjare att välja Mini eller Small. Ditt val bestämmer hur mycket du kommer att betala för varje aktieaffär som du gör. Vi har tidigare skrivit ett inlägg i ämnet här.

Gå till Avanza Bank och anmäl ett konto, det kostar ingenting att starta! Nu är du redo att göra din första aktieaffär och det finns väldigt många bolag som lockar att köpa.

Ta dig in på sajten, att handla aktier:

Gå till http://www.avanza.se. Du kan få mycket information utan att logga in, men dina personliga konton och affärer är bara tillgängliga efter inloggning.

Förbereda köp

Logga in på ditt konto, gå in på fliken Spara & Placera och välj aktier. Här finner du information under olika avdelningar om alla aktier som finns på Stockholmsbörsen. Sikta in dig på de som ligger på Large-, Mid- eller Small Cap, det är här som de ”riktiga” aktierna finns. Därmed inte sagt att det finns sämre bolag under de här listorna. Bekanta dig med sidan och leta runt och bland informationen som finns att tillgå.

Handla

Vill du handla är det enkelt, klicka på köp, välj antalet aktier, välj rätt konto och slutligen tryck på köp. Grattis din aktieaffär har nu genomförts förhoppningsvis. Om du fick den till det priset som angavs, den sätts nämligen automatiskt till den senaste kursen. Detta kan du enkelt korrigera genom att välja högre eller lägre kurs. Troligtvis vill du in på en lägre kurs. Ordern ligger kvar hela dagen och går priset ned till till till angivna pris går affären igenom, annars makuleras den.

Skanska är ett exempel på bolag på Large Cap.

Några viktiga saker att tänka på!

1. Ha inte bråttom, börsen har funnits i över hundra år. Missar du någon dag eller vecka spelar det ingen roll.

2. Läs på om aktier, prata med vänner som har erfarenhet, läs affärstidningar och inte minst var kritisk.

3. Undvik bolag som går med förlust.

4. Fundera på vilka bolag som du tror finns om 20-30 år.

I del 3 kommer lite funderingar kring vad man ska tänka på kring sina köp.

Aktier del 3

Investeringsdags

Jag går rakt på sak med den vanligaste frågan och kanske också den mest relevanta om man är intresserad av att investera i aktier: Vilken aktie är den bästa att äga? Vi väntar lite med svaret och intar en kritisk hållning till aktiemarknaden och slänger ut några konstaterande och frågeställningar som man bör tänka på innan man tar beslut att investera.

1. Satsa bara de pengar som du anser dig ha råd med, de pengar som du lägger undan måste du vara beredd på att förlora.

2. Vilken risk är du beredd att ta? Hög risk kan ge hög avkastning men chansen att misslyckas ökar också radikalt. Ett exempel: ett teknikbolag som tror sig ha en fantastisk produkt som kommer att frälsa världen. Än så länge går inte företaget med vinst men om och när produkten börjar säljas är chansen till flera hundra procents avkastning stor. Ja, dessa bolag finns men sannolikheten är väldigt liten att du hittar detta bolaget.

Ett av bolagen går inte med vinst, ett av bolagen delar ut 6% i direktavkastning och ett av bolagen har 116 000 anställda. Gissa vad som passar in på respektive bolag.

3. Har du bråttom? Tänk långsiktigt och hitta kvalitetsbolag med en lång och bra historik. Satsar man på daytrading är det en helt annan sak men Sparabloggen fokuserar på det långa perspektivet med så låg risk som är möjlig när det gäller aktier. Därför är det viktigt att inte överreagera när börsen går ned och du ser dina investeringar krympa. Gör då en historisk tillbakablick på börskursen och du kommer inse att det är helt normalt med små eller stora hack i kurvan.

4. Leta utdelningsbolag: företag som varje år delar ut pengar till sina aktieägare. Här finns bolag som Castellum och Hufvudstaden som höjt sin utdelning de senaste 17 åren. Om vi leker med tanken att ett bolag har en direktavkastning goda 5% eller mer (t.ex Skanska, TeliaSonera, Swedbank, NCC, Ratos). Köper vi aktier för 20000 kronor blir denna summan dryga 28000 kronor enbart på utdelningen under tio år. Till detta hoppas man också på att kursen stiger. Trots allt så är den största delen av värdeökningen i en aktie relaterat till utdelningen över tid.

5. Blir jag rik? Du kan förvänta dig att bli miljonär om du har tålamod och viss skicklighet samtidigt som du måste vara beredd på att avvara en del av din lön under lång tid. Din avkastning kommer att variera men över tid jämnas det ut.

6. Vad och var ska jag köpa? På den plattform du väljer att arbeta med (t.ex Avanza eller Nordnet) finns det listor över alla bolag man kan köpa aktier i. Företrädelsevis bör du hålla dig till Small Cap, Mid Cap eller large Cap. VARFÖR Det finns också andra listor att handla från (Nordic MTF, Aktietorget, NGM-börsen, First North, Inofficiella) och det är här som man måste börja granska riktigt kritiskt då många tillväxtbolag finns där.

7. Sprid riskerna: det är viktigt att inte ha alla aktier inom samma bransch. Sprid ut mellan till exempel investmentbolag, byggbolag, industri, dagligvaruhandel, banker. Du kan även sprida risken mer genom att handla aktier i övriga Norden och inte minst i USA. Ett tips är att titta vad olika investermentbolag eller framgångsrika fonder har för innehav. Mycket talar för att de har rätt bra koll på hur marknaden ser ut.

8. Svårt att välja: du kan läsa och höra rekommendationer i olika medier varje dag. Köp, sälj eller behåll. Men vad händer då om alla får den informationen samtidigt? Är det då någon mening att köpa eller sälja just den aktien. Ibland fungerar det, ibland inte. Följ inte råd blint, skaffa dig en uppfattning och kunskap om bolaget du ska investera i.

9. Pengar på kontot: var inte rädd för att ligga i likvider på kontot. Med jämna mellanrum sjunker kursen och då kan det vara läge att hoppa på en aktie.

Nu är det då äntligen dags att avslöja svaret en gång för alla vilken som är den bästa aktien och svaret är: Handelsbanken.

Den har stigit med otroliga 1,9 miljoner procent sedan år 1900. Men som alltid så är det ingen garanti för nästa 100 år.

En aktiegraf över Handelsbankens utveckling sedan början av 90-talet.

Det bästa hade varit om du hade börjat spara för 20 år sedan.

Men det är aldrig för sent, så börja idag.

Aktier del 4

Att bygga sin portfölj med proffsens hjälp!

Det är väldigt svårt att rekommendera aktier åt andra. En man skrev ”Man kan aldrig lyckas när man rekommenderar aktier åt andra. Om aktien går upp är personen som tog rådet väldigt smart, om aktien går ner så är personen som gav rådet väldigt dum.”

Trots detta ska du här få några råd. Jag ställer mig på proffsen axlar. Jag har undersökt vad proffesionella fondförvaltare har köpt för aktier i sina portföljer. Visst borde det finnas bra kvalitetsbolag att hitta där? Vi följer helt enkelt ett av Günther Mårders alla goda råd!

Günther Mårder talar om hur du kan få inspiration när du väljer din portfölj.

De råden som jag vill ge dig när du handlar aktier är att det inte ska vara alltför spännande att investera i aktier. Att äga en aktie ska vara lite grand som att att äga skog. Det ska växa lite grand ”hela tiden”. Vissa år växer det bra, andra år växer det dåligt, men på sikt så växer det. (Förutom att börsen inte växer hela tiden…)

Vad är det för bolag då? Ett tryggt bolag som går med vinst, som utvecklas och delar ut en del av vinsten till dig! Det är vad jag tycker du ska satsa på. Jag vet också att för en nybörjare är det ganska svårt att veta vilka bolag det är. Dessutom tycker jag definitivt att du ska fylla din portfölj med minst tio olika bolag, för att sprida riskerna. Man ska inte lägga hela sin eventuella avkastning i händerna på ett enda bolag. Kort sagt vill jag ge dig dessa grundläggande råd:

- Köp trygga bolag som gör vinst och delar ut en del till dig.

- Köp minst 10 bolag för att sprida riskerna.

- Köp max 15 bolag, så att du kan hålla koll.

- Investera regelbundet, lite varje månad.

- Investera inte alla dina pengar på en gång!

- Var långsiktig! Avkastningen kommer i sinom tid!

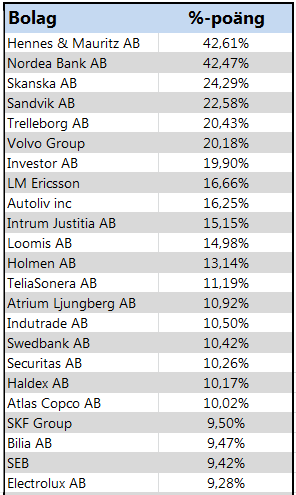

För att hitta lite inspiration har jag undersökt hur innehållet i 12 olika Sverigefonder som gått bra de senaste åren. Sedan har jag plockat fram de bolag som är mest representerade i de olika fonderna. Och voilá! Vi har byggt en portfölj!

För att se lite hur det såg ut kan du titta på bilden nedan. Det är en sammanställning av alla fonderna och deras innehav:

Portföljen som plockas fram ur det här ser ut enligt följande:

En mycket bra portfölj, med kvalitetsbolag! Välj ut 10-15 eller ta de 12 översta!

Om man vill ha mer förslag på portföljer så tycker jag att fonden Coeli Select Sverige har en mycket spännande portfölj med många bolag som jag själv investerat i:

Denna portfölj är ganska spännande!

Denna portfölj är ganska spännande!

Lik en mina egna portföljer.

Vill ha mer av en utdelningsfond kan man ta en titt på innehållet i fonden Swedbank Robur Sweden High Dividend:

En utdelningsportfölj! Men vad är utdelning?

Mer info kommer på på Sparabloggen i framtiden!

Det var flera förslag det! Jag avslutar med att lämna över till Günther Mårder igen, där han förklarar olika investeringsstrategier för nybörjaren.

Lycka till med portföljbyggandet!

Aktier del 6

Köp högre lön med utdelningsaktier

Dina besparingar växer från år till, som träd i en skog.

Dina besparingar växer från år till, som träd i en skog.

När man bestämt sig för att investera (delar av) sina besparingar i värdepapper kan man välja om man vill köpa aktier direkt eller investera i fonder. Det är enklare att investera i fonder eftersom man då överlåter åt en förvaltare att välja ut en relativt stor mängd bolag att investera i, som ingår i fonden. Förvaltaren sköter all handel med aktierna och försöker i bästa fall välja ut de bolag som går bra. Detta gör att risken i investeringen minskar (men försvinner inte) och om förvaltaren är duktig kan man få en utveckling som slår börsen i helhet. Ett enkelt sätt att de del av börsens avkastning!

En fond är en färdigkomponerad aktieportfölj,

ihopsatt och sköts av förvaltaren.

Varför skulle man då vilja investera själv i aktier? Dels kostar förvaltarens arbete pengar. Ofta tar de 1, 5% av ditt kapital varje år i förvaltningsavgift och man får inte aktieutdelning i handen direkt. (I en fond återinvesteras utdelningen i fonden igen, som stiger i värde). Aktieutdelningen kan nämligen se som en årlig inkomstbonus, en löneförhöjning.

För att få lite koll på vad utdelning är repeterar vi vad aktier är. Aktier är en del av ett företag. Som ägare till aktier är du ägare av bolaget och har möjlighet att påverka (delta och rösta på årsstämman) och man får del av vinsten. Man får alltså inkomst från bolaget. Denna inkomst kallas för utdelning och det är pengar som kommer in på din aktiedepå någon vecka efter årsstämman (som är olika för olika bolag).

Hur stor del av vinsten och hur stor utdelningen blir bestäms på årsstämman. Utdelningens storlek beror på hur stor vinst bolaget gjort under året och hur framtida investeringar ska se ut. Summan som delas ut till aktieägarna delas upp på de aktier som emitterats i bolaget. Utdelningen blir alltså x antal kronor/aktie.

Så här har utdelningen sett ut i några kända svenska bolag de senaste åren:

Utdelningen på aktier ligger ofta på ca 3% – 5% årligen.

Data hämtad från bolagens egna webbsidor, med viss bearbetning.

Hur mycket kan man då höja sin månadslön genom att investera 100 000 kr? För enkelhetens skulle så utgår vi från ett medelvärde av utdelningen de senaste 7 åren. (Utdelningen kommer sedan antagligen att växa i takt med bolagens vinster och värde växer och i takt med inflationen)

Man kan räkna med ungefär 300 kr – 600 kr i höjd månadslön!

Alltså bör man kunna höja sin månadslön med ungefär 500 kr genom att köpa aktier i ett stabilt utdelningsbolag för 100 000 kr. Det kanske inte verkar så mycket, men det roliga är att denna löneökning sedan kommer att stiga i takt med att bolaget stiger i värde och gör större vinst! Dessutom stiger värdet på de aktier du äger, när du säljer dem kommer du att få tillbaka de pengar du investerat, plus avkastning! Du får alltså egentligen betalt för att köpa dig högre lön!*

Vill du läsa mer om vilka bolag som har en hög och stabil aktieutdelning? Läs här:

Trygg Framtid blogga om utdelningsportföljer.

40procent20år bloggar om utdelningsaktier.

Avanza listar aktierna med högst utdelning 2014.

Marcus Hernhag tipsar om stabila utdelningsaktier.

Lycka till med att höja din lön!

* Det är alltid en viss risk med att handla i aktier. Bolagen kan bli utkonkurrerade och gå i konkurs. Då kommer du att förlora alla de pengar du investerat. En finanskris kan sänka bolagets värde till hälften. Denna risk minskar man genom att köpa aktier i flera olika bolag, samt att äga aktierna under en längre tid. Börsen har till exempel återhämtat sig och vuxit förbi värderingen före finanskrisen.

Aktier del 7

Osäker på vilka aktier man ska välja? Investmentbolag ger riskspridning!

Det kan kännas svårt som nybörjare att investera direkt i aktier. Tänk om man väljer fel? Vilka bolag är bra? Som tur är finns det en genväg som både nybörjare som proffs kan ta; köp investmentbolag!

Man ska inte lägga alla sin hårt införtjänta guldägg i samma korg…

Man ska inte lägga alla sin hårt införtjänta guldägg i samma korg…

Ett investmentbolag är ett bolag som äger och hjälper till att driva andra företag. De olika företagen använder olika strategier, men de har samma grundläggande mål; äg andra bolag och få dem att blomstra så att de växer. Sedan tar investmentbolaget del av företagets vinster och kanske säljs företaget till slut när det vuxit sig tillräckligt stort.

Hur kan du då nyttja detta? Jo, genom att äga ett investmentbolag så blir du egentligen ägare till en hel rad med bolag, både noterade på börsen och onoterade. Detta gör att du trots att du bara äger ett bolag redan har delat upp din risk på flera bolag. Du lägger inte alla dina ägg i samma korg. Dessutom vet du (om investmentbolaget har en bra historik) att dina bolag får kompetent hjälp att växa sig större.

Eftersom det kan ta lite tid och energi att bygga upp en aktieportfölj, (Man måste hitta ett antal bolag som man vill investera i (här kan man ta rygg på experterna, som vi redan skrivit), och man måste genomföra ett antal inköp och dessutom gärna sprida inköpen över tid för att ytterligare minska risken för dålig tajmning.), så kan du minska tidåtgång, energiåtgång och kunskapsbehovet genom att köpa investmentbolag. Din portfölj behöver inte bestå av 10 olika bolag. Det kanske räcker med tre eller fem.

Då kommer frågan… vilka investmentbolag finns det på Stockholmsbörsen? Vilka är bra? Det finns ett antal sådana bolag på börsen, men ett urval av de största och mest kända är: (sorterade i storleksordning)

Bolag, börsvärde:

Investor B, 217 111 Msek

Kinnevik B, 70 859 Msek

Industrivärden C, 62 041 Msek

Melker Schörling, 45 198 Msek

Lundbergföretagen B, 42 222 Msek

Latour B, 33 592 Msek

Ratos B, 15 124 Msek

Indutrade, 12 780 Msek

Beijer Alma B, 5 695 Msek

Öresund, 3 728 Msek

Ojdå… Nu blev det lite för många bolag att välja mellan igen. Okej! Vi sållar fram en portfölj som består av fem investmentbolag. Fem bolag som visat bra utveckling under tid, har en bra direktavkastning (utdelning) och som klarat nedgång (finanskris) bättre än börsen. Vilka fem får vi då?

Urvalsdata bygger på graferna och tabellerna på Avanza.se.

Tilläggas kan att denna metod inte är vetenskaplig på något sätt…

Portfölj:

Ratos B (har en del att bevisa… har inte gått bra senaste åren…)

Investor B

Beijer Alma B

Melker Schörling

Indutrade (Men här kan man ju lägga in vilken som helst av 4-poängarna…)

Det allra enklaste är att spara i Spiltan Aktiefond Investmenbolag. Då får du visserligen betala 0,2% i förvaltningsavgift. (På sikt blir det en hel del pengar…). Men å andra sidan så stuvar Spiltan om i din portfölj automatiskt! De återinvesterar till och med utdelningen åt dig! Men jag föredrar att äga aktier direkt, och skulle gått på Spiltans portfölj!

Lycka till med investmentbolagen!

Andra som skriver om investmentbolag:

Riskminimeraren, bloggare.

Storspararen, bloggare.

Besser1, boggare.

Aktiespararna.

5 kommentarer