Kontoutdrag med noggranna manuella uträkningar från 2000

Kontoutdrag med noggranna manuella uträkningar från 2000

Jag höll härom dagen på att städa ur gamla pärmar som funnits i min ägo under många år. Bläddrade igenom för att se vad jag kunde slänga och mina ögon föll på gamla kontoutdrag från min bank. Av någon anledning hade jag sparat de mest intressanta ur ett historiskt perspektiv; IT-eran.

Jag hade vid tillfället innehav i tre olika fonder: Kapitalinvest, Östeuropafonden och den legendariska Kommunikationsfonden från Robur. Detta var fonden som bara kunde gå uppåt, något annat trodde man inte var möjligt.

Den tidigaste transaktionen som finns dokumenterad är från 30 januari 1998 på kursen 16,08, om man sedan flyttar fram drygt två år till den 10:e mars 2000 är värdet 70,2. Det är alltså en värdeökning på otroliga 337 % på lite mer än två år. Det var detta som symboliserade den berömda IT-haussen, framtida värden som inte fanns och inte kunde infrias. Varje normal människa borde i detta läget tänkt att nu kan det inte öka i värde mer, nu är det dags att sälja. Men det mänskliga psyket fungerar på ett mycket girigt sätt. Om man bara hade utgår från att allt som är plus är just ett plus, blir det mycket lättare att sälja, det är förlusterna man ska undvika. Under samma period hade Ericsson en värdeökning på 471 %, två och ett halvt år senare hade värdet sjunkit med 97 %.

Vad gjorde jag nu med denna otroliga värdeökning, sålde? Nej, jag fortsatte att månadsspara och följde med ned i avgrunden. Kommunikationsfonden har nu bytt namn till Swedbank Robur Technology och från toppen 2000 till idag har den gått minus 32 %. Kanske lite orättvist, om man gick in i slutet av 2008 har den faktiskt haft en värdeökning på över 200 %.

Vill man läsa mer om de olika finanskriserna finns en mycket bra sida här.

Hur såg bolånen ut 1999

När vi nu lever i en lågräntemiljö kan det vara kul att titta tillbaka på hur det såg ut i Sverige under 1999. LF Wasa bank kunde erbjuda rörligt bolån på 4,10% samtidigt som samma LF Wasa bank hade en inlåningsränta på 3,30 %. Intressant att mellanskillnaden är 0,80% mellan dessa.

Marginalerna har alltså ökat mellan in- och utlåningsräntan. Idag ser listräntorna hos t.ex Swedbank ut enligt följande: 2,02 % för rörligt bolån medan inlåningsräntan är 0 %. Helt plötsligt är skillnaden hela bolånet, bra jobbat alla Ni som sysslar med denna verksamhet.

Huspriserna

Att huspriserna har ökat under senare år är det nog ingen som ifrågasätter, det har till och med varit en explosionsartad utveckling. Köpte man ett hus för tio år sedan har det i snitt stigit med 73 % i Västsverige. Har man ägt det så länge som 30 år är det bara att gratulera, då har snittökningen varit 377 %. Om man justerar detta för inflation är summan 243 %. Om vi gör om det till köpsumman 500 000 kronor innebär det att huset nu är värt 1 750 000 kronor.

Att äga sitt boende har alltså varit en lysande affär.

Men hur ser då skulderna ut?

Hushållens skuldkvot, vilket är hushållets skulderna som en andel av den disponibla inkomsten (pengar ett hushåll har kvar att spendera och spara efter inkomstskatten dragits), ligger på en rekordhög nivå. Hushållen skuldsätter sig mer än tidigare vilket kan bero på faktorer som lägre ränteläge, en avreglerad finansmarknad och andra skatte- och subventionssystem än tidigare. Detta kan i praktiken innebära att hushållen tål högre belåningsgrad men det finns skäl till oro för en allt för kraftig ökning.

Sparande

I takt med att skuldsättningen har ökat bland svenskarna måste man också lyfta fram att så har också sparandet gjort.

De senaste fem åren har sparandet ökat och detta i takt med att vi har fått mer i plånboken och börsen har stigit.

Konsumtionsförändringar

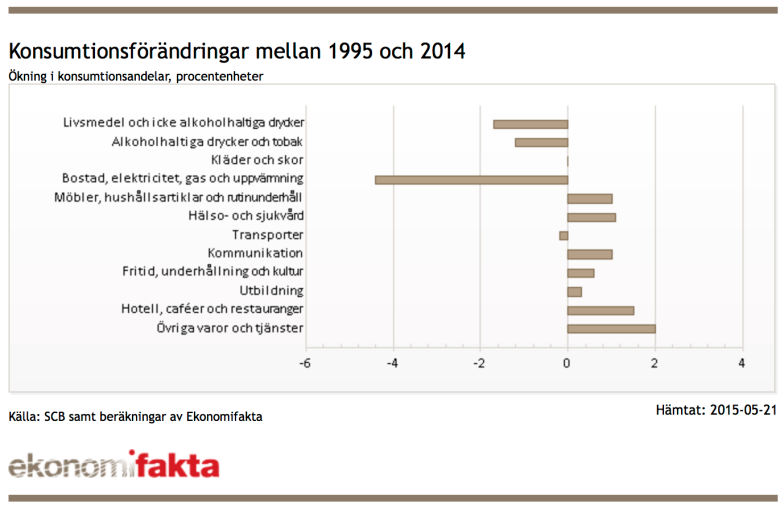

Intressant att jämföra hur kostnaden ser ut i vår vardag. En bekräftelse på att mat har blivit billigare och att trenden kring att fixa med sitt boende stämmer bra överens. Att det har blivit mer pengar i plånboken för de flesta syns på några av posterna, bland annat restaurang och caféer.

Att kommunikationsandelen har ökat på 20 år var inte svårt att gissa.

Besök gärna ekonomifakta som enligt dem själva är följande:

Ekonomifakta vänder sig till alla som snabbt behöver fakta om skatterna, arbetsmarknaden, jobben, företagande och tillväxten.

Ekonomifakta, är en del av Svenskt Näringsliv och ska inspirera till samtal kring Sveriges utmaningar och möjligheter.

Sparabloggen återkommer inom kort med ny intressant information.