Grafik ( lifeofpix.com och Thobias )

För ett litet tag sedan fick vi ett mejl från en läsare som funderar på det här med pensionsspar. Av olika anledningar hade det inte blivit av tidigare och nu var det lite drygt 10 år kvar till pensionen. Kan man starta upp ett sparande till pensionen? Är det någon idé att börja lägga undan 1 000 kr/mån? Om man vill placera i aktier, men inte vet så mycket om aktier… hur gör man då? Vi blev inspirerade och började reda lite i frågorna!

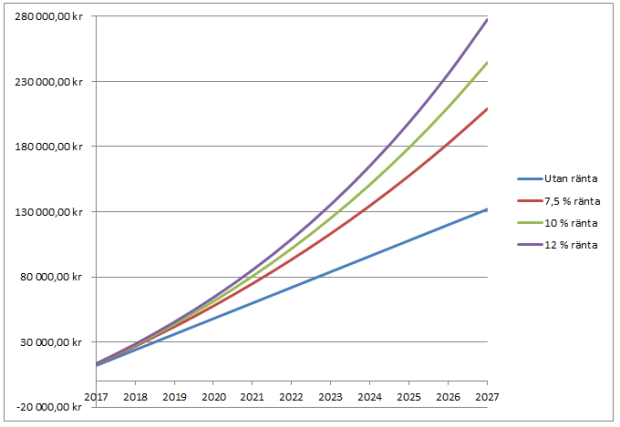

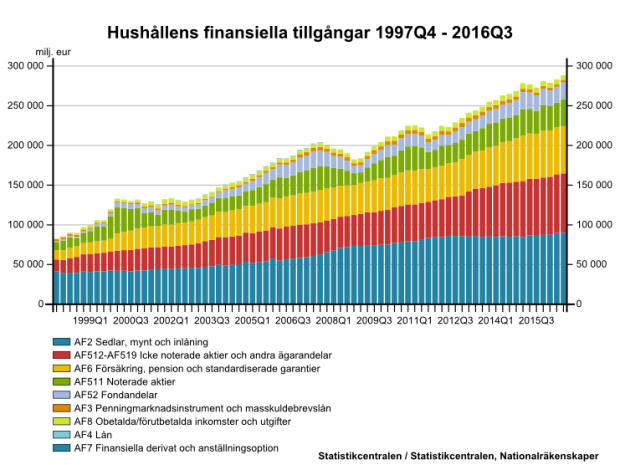

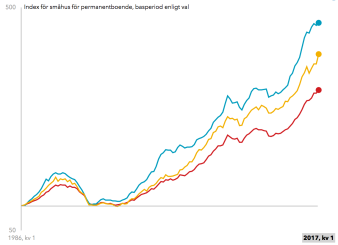

Det första och snabba svaret är: Ja! Det är klart du ska börja månadsspara till pensionen i aktier! 1 000 kr i månaden placerade i aktier kommer att göra skillnad! Senaste åren har svenska börsen avkastat ungefär 12% årligen, väldigt ojämnt fördelat. En annan siffra jag sett är att börsen real-avkastat 7,6% årligen sedan 1994. Det är alltså med inflationen borträknat. Så vi kanske kan räkna med något i den trakten?

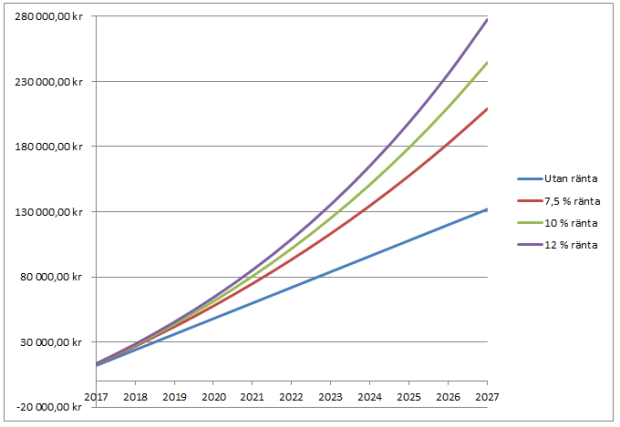

Om man då månadssparar 1 000 kr/mån i 11 år… hur mycket pengar blir det? Svaret är någonstans mellan 210 000 kr och 280 000 kr! Det är ju en liten extraslant!

Det blir en ganska stor skillnad med avkastning och ränta-på-ränta-effekten!

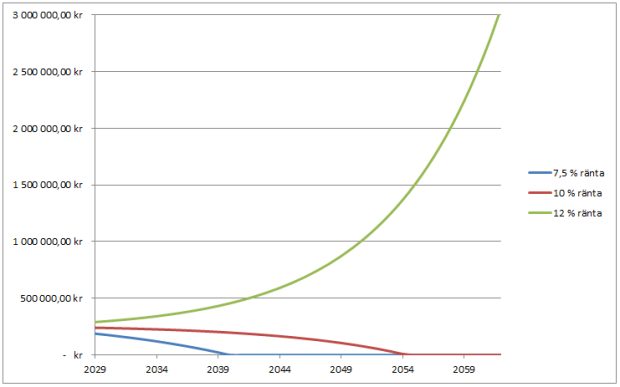

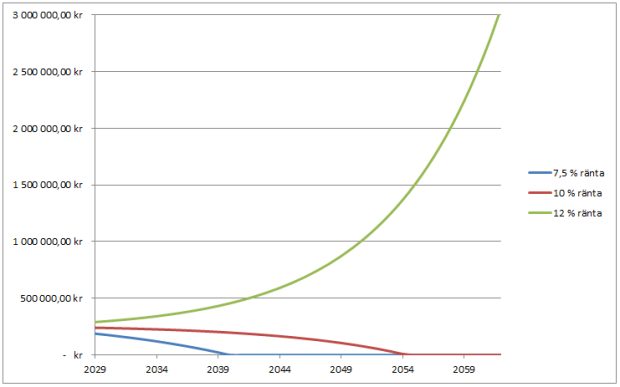

Tittar man sedan på hur länge de här pengarna räcker så är det inte heller helt lätt att svara på. Det beror givetvis på hur mycket man tar ut i månaden. Men om vi skulle räkna med att vi drygar ut pensionen med det dubbla mot vad vi sparade… alltså 2 000 kr/månad. Då skulle pengarna räcka någonstans mellan 12 år och hur länge som helst.

Även när man börjar ta ut pengar så gör avkastningen att det räcker ett tag!

Eftersom kapitalet fortsätter att generera ränta medan man tar ut så räcker det ännu längre. Om man lyckas fortsätta generera 12% avkastning så kommer kapitalet till och med att fortsätta växa, trots att man slutat månadsspara och istället tar ut 2 000 kr/mån. Faktum är att lyckas man avkasta 12% årligen så har kapitalet vuxit till 3 miljoner när du är 100 år gammal, trots att du hela tiden tagit ut 2 000 kr i månaden. Man måste dock ha i åtanke att 12% måste räknas som en väldigt hög avkastning. Det är nog inget man kan räkna med…

Detta är ju givetvis fiktiva siffror och kan inte ses som något annat än en fingervisning. Man får tänka på att inflationen kommer att göra att 1 000 kr idag inte är värt lika mycket som 1 000 kr imorgon. Kanske vill man ta ut mer än 2 000 kr? Hur som helst kan tycker jag man kan konstatera att det är värt att sätta upp ett månadssparande.

Hur gör man då för att starta ett månadssparande i aktier som inte kräver en massa kunskaper och jobb. Är det möjligt? Jajamensan! Det är möjligt, och faktiskt inte så hemskt svårt! Lösningen är fonder. Fonder har de fördelarna att förvaltningen sköts automatiskt (fondförvaltaren letar upp aktierna, ser till att återinvestera utdelningen, osv) och att du kan skapa en automatisk månadshandel i fonder. När du väl satt upp sparandet så kommer det alltså att sköta sig självt!

Det hela är ganska enkelt. Du gör så här:

- Öppna ett investeringskonto i en lämplig bank.

- Starta en automatisk banköverföring från ditt lönekonto till det investeringskonto.

- Starta ett automatiskt månadssparande i fonder på ditt investeringskonto.

Svårare än så är det egentligen inte. Sedan finns det ju några val man ska göra och lite handhavande. Men när det är klart kommer det att rulla på av sig själv. Mycket smidigt och bekvämt!

När du väl satt upp det hela så rinner det på av sig själv!

Öppna investeringskonto

Det finns två olika investeringskonton som jag tycker är aktuella i detta fall – det vanliga investeringssparkontot (ISK) och kapitalförsäkringen (KF). Dessa två olika kontoformer är schablonbeskattade (det dras lite skatt varje åt, istället för en stor klump på slutet. Pengarna är alltså skattade och klara). Du slipper dessutom att deklarera dina affärer. Enkelt och bra!

Fördelen med KF i detta fall är att man kan sätta ut en automatisk uttag med t.ex. 2 000 kr/mån. Du slipper att själv gå in och göra ständiga överföringar! Dock ska man kolla väldigt noga så att det inte är några extra avgifter i KF. Många banker har extra avgifter, men Avanza och Nordnet har KF utan avgifter.

Aktiespararna är en intresseorganisation för oss aktiesparare. De ger många bra vettiga råd när det gäller pensionsspar.

Mitt tips: Öppna ISK / KF hos Avanza eller ISK/KF hos Nordnet.

Vi använder som bekant Avanza, och det fungerar mycket bra.

Automatisk månadsöverföring

När kontot är öppnat är det dags att börja sätta in din månadsinsättning. Välj ett lämpligt datum strax efter lön (Får du lön 25:e, kanske 26:e är en bra dag?) Gör överföringen periodisk eller återkommande eller vad din bank nu kallar det. Då kommer pengarna automatiskt att flyttas varje månad, och du märker knappt av att de försvann! Enkelt! Detta görs i din vanliga bank, där du har ditt lönekonto.

Automatiskt månadssparande i fonder

Nu är äntligen kontot öppnat och pengarna ramlar över automatisk. Då är det dags att börja månadsspara i fonder. Detta sätter man upp automatiskt så att när pengarna överförs sker affären automatiskt. Man behöver alltså inte göra någonting! När du väl satt upp det hela så rinner det på av sig själv!

Välj en fondportfölj med 4 – 6 bred fonder som sprider ut dina investeringar över hela världen.

När du väljer fonder i ditt sparande så ska man tänka på att välja en portfölj med 100% aktier. Har man en sparhorisont på över 5 – 6 år så är det 100% aktier som gäller, det är bästa på lång sikt. Sedan ska man sätta upp en billig och enkel portfölj, inga konstigheter. Till din hjälp kan du med fördel använda Avanzas verktyg Portföljgeneratorn.

Skapa en femstjärnig fondportfölj med bara några klick

Med portföljgeneratorn kan du sätta upp en framtidsportfölj och få hjälp med urvalet. Sedan kan jag tycka att det blir lite för mycket med två fonder i varje kategori. Mitt förslag ser ut så här:

30% Globalfond: Länsförsäkringar Global Indexnära

25% Tillväxtfond: Länsförsäkringar Tillväxtmarknad Indexnära

10% USA-fond: Länsförsäkringar USA Indexnära

10% Europafond: AMF Aktiefond Europa

25% Sverigefond: Spiltan Aktiefond Investmentbolag

I mitt urval har jag mest tittat på avgift. Då blir det mycket indexfonder! För att bygga upp denna portfölj så ser man till att månadsinsättningarna fördelas enligt önskad procentfördelning. Alltså: 300 kr/mån till globalfonden, 250 kr/mån till tillväxtfonden, 100 kr/mån till USA-fonden, 100 kr/mån till Europafonden, 250 kr/mån till Sverigefonden.

När det väl är klart, så kan man luta sig tillbaka! Allt kommer rulla på av sig själv!

Det finns fördelar med att spara direkt i aktier. Det kräver lite mer jobb och eftertanke, men ger också lite mer tillbaka!

Med frågan kom också en liten fundering på om man kan pensionsspara direkt i aktier. Det går givetvis! Man ska tänka på att det finns stora likheter med att investera i aktiefonder och att investera direkt i aktier. Det är olika börsnoterade bolag man investerar i. Skillnaden är att man själv får välja ut sina aktier och ta hand om portföljen, medan i fonden sker det automatiskt. Dock får man betala avgiften för att förvaltaren ska göra detta åt dig.

Vill man ändå ge sig på att spara direkt i aktier ska man tänka på några saker:

- Man sparar i aktier på samma sätt som i fonder.

Det är alltså samma överföringar och kontotyper som beskrivits ovan. Dock skiljer det sig lite hur man rent konkret genomför affärerna.

- Se till att spara i en bred portfölj.

10 – 15 bolag i olika branscher för att fördela risken. Vad som helst kan hända ett bolag, så fördela risken över flera. Detta får man ju automatiskt när man investerar i en fond. Alla fonder investerar i flera tiotal med olika bolag.

- Börja med investmentbolag!

En genväg för att få riskspridning direkt är att köpa några investmentbolag att ha som bas i portföljen. Ett investmentbolag äger nämligen flera andra bolag, vilket gör att risken fördelas bland dem.

- Handla manuellt varje månad.

Det är svårt att få till ett automatiskt sparande i aktier. Man får istället gå in varje månad och köpa de aktier man vill ha just då. Man kan ju minska det arbetet genom att handla fonder och sedan någon gång om året sälja dem och köpa aktier. Då blir det inte lika mycket jobb.

För att få lite tips hur man kan komponera sin portfölj kan man läsa här:

Estelles portfölj innehåller följande bolag:

Assa Abloy

H&M

Kinnevik

Atlas Copco

Cloetta

Volvo

ICA

Handelsbanken

Tele2

Securitas

Portfölj med investmentbolag innehåller följande bolag:

Melker Schörling

Lundbergföretagen

Latour

Bure Equity

Creades

Svolder

Kinnevik

Indutrade

Investor

Lycka till med pensionssparandet!

Detta är en bra och bred början. Men tänk på att detta är bara ett par exempel på hur man kan göra. Vi kan inte se in i framtiden och veta att detta är det allra bästa. Men risken är kalkylerad och relativt begränsad. Dock ska alla investeringsbeslut alltid tas av dig själv. Du får nämligen själv alltid stå för konsekvenserna!

(CC – Wikicommons, Thobias Eriksson)

(CC – Wikicommons, Thobias Eriksson) (CC – Wikicommons, Thobias Eriksson)

(CC – Wikicommons, Thobias Eriksson)

(Grafik:

(Grafik: