(Grafik: pixabay och Thobias)

(Grafik: pixabay och Thobias)

Oktober har varit en skakig månad på börsen. Börsens breda index gjorde en liten sättning på ca 9 %, och frågan om att diversifiera sin portfölj dyker upp. Finns det andra tillgångsslag att investera i? En investeringsportfölj kan innehålla flera olika tillgångsslag. Börsnoterade bolag är givetvis ett, men det kan också vara räntor eller guld. Eller varför inte fastigheter? Vi tar en titt på hur man kan göra för att investera i fastigheter genom plattformen Tessin.

Att investera i fastigheter kan kännas krångligt och framförallt kapitalkrävande. Att köpa ett hyreshus går loss på ett antal miljoner, oavsett var i Sverige vi är. Ska vi sedan köpa en fastighet och renovera upp det för att sedan omvandla till bostadsrätter som vi säljer av… då krävs det ju ganska mycket pengar. Det gör ju att denna typ av investering inte har varit tillgänglig för den vanlige privatspararen tidigare. Men nu har det blivit ändring på den punkten i och med starten av crowdfundingplattformen Tessin!

Detta inlägg är framtaget i samarbete med Tessin. Om du följer våra länkar och startar konto hos Tessin så kommer vi att få en liten kickback. Det kostar inte dig någonting, men vi får en liten slant. Detta påverkar inte innehållet i detta blogginlägg. 25 % av min privata portfölj är placerad i fastigheter via Tessins plattform, och det är därför jag rekommenderar plattformen.

Idén bakom Tessin är att privatpersoner ska kunna delta i investeringar i fastighetsprojekt utan att behöva sätta in flera miljoner. Istället samlar Tessin ihop ett par hundra investerar som tillsammans kan investera de miljoner som behövs för att slutföra projektet. Det kan också vara skönt att slippa genomföra jobbet med projektering av byggandet själv… Man kan i korta drag säga att du lånar ut pengar till en fastighetsentreprenör i ett till två år som genomför sitt projekt med hjälp av kapitalet. När löptiden på lånet löpt ut så betalas kapitalet + ränta tillbaka till dig.

En fördel med att investera pengar via Tessin är att värdet inte uppdateras varje dag (eller varje minut). Får man en månad som oktober i år med en börsnedgång på 9% kan det känns psykiskt pressande. Kanske så jobbigt att man gör en del överilade beslut. Säljer bolag man borde haft kvar eller liknande. Kapitalet som investeras via Tessin prissätts inte varje dag. Istället är avkastningen känd redan från början.

När du gör investeringar ska du alltid försöka ha lite koll på riskerna. Avkastning är alltid förenat med risk.

Vill du ta en titt på vilka projekt som är aktuellt hos Tessin just nu kan du följa länken här. Som du ser finns det skiftande projekt med en avkastning på runt 9% – 11% med en löptid på 1 år – 2 år. Men all avkastning oavsett tillgångsslag beror på att man tar en viss risk vid investeringen. Det gäller oavsett om vi talar aktier, räntor, råvaror eller fastigheter. Så vilka risker finns hos projekten hos Tessin? 44 av Tessins projekt har genererat avkastning enligt plan. Ett projekt har hamnat i trubbel, så det ser givetvis lite olika ut för olika projekt, men man bör kika lite följande saker:

- Personrisk

Varje projekt drivs av en eller flera personer. Erfarenheten, kompetensen, engagemanget och moralen hos dessa personer kommer att avgöra hur projektet går framåt. Det är värt att kolla upp vilka som ligger bakom projektet. Vilken erfarenhet har de? Har de fler projekt på gång? Har de erfarenhet av fastigheter? - Projektrisk

Varje projekt innehåller en stor del av byggarbete. Renoveringar och bygge ska löpa enligt tidsplan så att försäljningar kan ta vid. Tillstånd behöver sökas och erhållas, regler ska följas. För att affären ska gå i lås som tänkt behöver byggnationen löpa på enligt plan. - Marknadsrisk

När projektet är i hamn behöver också alla lägenheter säljas/hyras ut, helst till de pris som man från början kalkylerat. Om marknaden ger vika kommer lägenheterna att behöva säljas billigare, och det påverkar främst vinsten för projektägaren. Om det värsta sker så kommer bolaget gå i konkurs, och då vill man som långivare var tidigt i kedjan av fordringsägare som får tillbaka sin pengar.

Det gäller att hantera risken. Lägg en del av ditt kapital i fastigheter, och resten i andra tillgångsslag. Försök vara selektiv med de projekt du väljer!

Hur ska man då hantera risken? Det första du ska tänka på är att bara placera en del av ditt kapital i fastigheter. Enligt yale-modellen bör man investera 10% – 20% av sin portfölj i fastigheter. För en nybörjare kan det innebära att Tessins mini-insatser blir lite tunga. Sedan tycker jag man ska välja projekt som:

- Drivs av erfarna projektägare

- Alla tillstånd och bygglov finns på plats från början.

- Löptiden bör inte vara alltför lång. Marknaden om tre år är svår att förutse.

- Gäller det bostadsrätter ska dessa vara sålda från början.

- Projekt med fastighetspant, aktiepant, proprieborgen, eller andra säkerheter är att föredra.

- Marknaden i Stockholm är Sveriges mest utsatta. Kan vara värt att se åt andra håll.

- Hyresfastigheter är intressanta i tider med avmattning på bostadspriser och stigande räntor.

Några exempel på tidigare projekt som passar in på detta är till exempel ”Slutsålda kedjehus i Strängnäs” och ”Nybyggda hyresrätter i Småland”.

Skapa gärna konto direkt, så kan du gå in och se vilka projekt som finns för tillfället.

Är du intresserad över hur det fungerar rent praktiskt så fungera det så här:

- En fastighetsentreprenörer har ett projekt på gång. Det kan gälla att bygga ett radhusområde, ett hyreshus eller att renovera en fastighet och sedan sälja bostadsrätter. För att finansiera projektet samlar entreprenören in kapital från olika håll, oftast banklån. Dock kan det behövas ett sorts ”topplån” på en mindre del av det totala kapitalet… och då kontaktar de Tessin för att ta in kapital. Oftast handlar det om ett tiotal miljoner kronor.

- Tessin samlar ihop information om projektet. Vad ska byggas? Hur ser tidsplanen ut? Hur mycket kapital behövs? Finns bygglov klart? Hur ser det ut med den finansiella situationen för bolaget? Hur stor ränta betalas ut på investerat kapital? Hur lång är löptiden till du får tillbaka ditt kapital + ränta? Denna information presenteras i ett prospekt som läggs ut på webbsidan.

- Du som investerare tar del av prospektet och funderar på om du vill vara med och investera i just det projektet. Minsta investeringskapital ligger oftast på 50 000 kr i ett projekt, och avkastningen brukar vara runt 10%. Det kan variera något. Ibland är minsta investering lägre, typ 20 000 kr. Avkastningen speglar risken i projektet och kan vara lite högre eller lite lägre. Om du vill investera så anmäler du intresse. Det betyder inte att du förbundit dig i detta första skede.

- Har du anmält ditt intresse så kommer du sedan att få avtal skickat till dig via mejl, för att digitalt signeras med hjälp av bank-id. När du signerat avtalet så har du också förbundit dig att betala in det belopp som du angett.

- Efter ett litet tag för du betalningsinstruktioner. Du betalar in via bankgiro.

- Investeringen är nu klar! Du kommer att få en del löpande uppdateringar om hur projektet går framåt av projektören (som du även kan läsa via Tessin) någon gång i halvåret. När affären gått i hamn så kommer kapital och ränta att betalas ut till det konto du meddelat Tessin.

Lycka till med dina fastighetsinvesteringar!

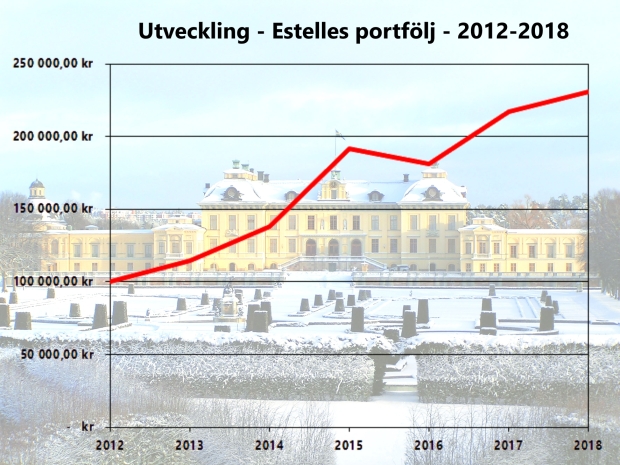

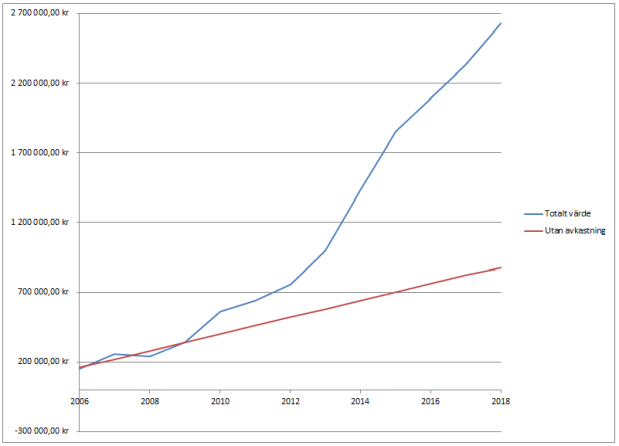

Värdet på vår portfölj fortsätter att stiga med en hiskelig fart! Den blå linjen är värdet på portföljen, medan den röda linjen är värdet av vårt sparade kapital.

Värdet på vår portfölj fortsätter att stiga med en hiskelig fart! Den blå linjen är värdet på portföljen, medan den röda linjen är värdet av vårt sparade kapital.

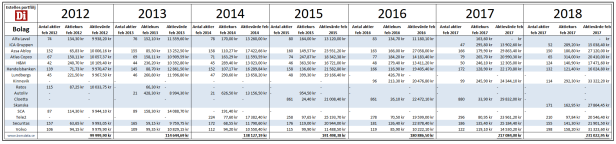

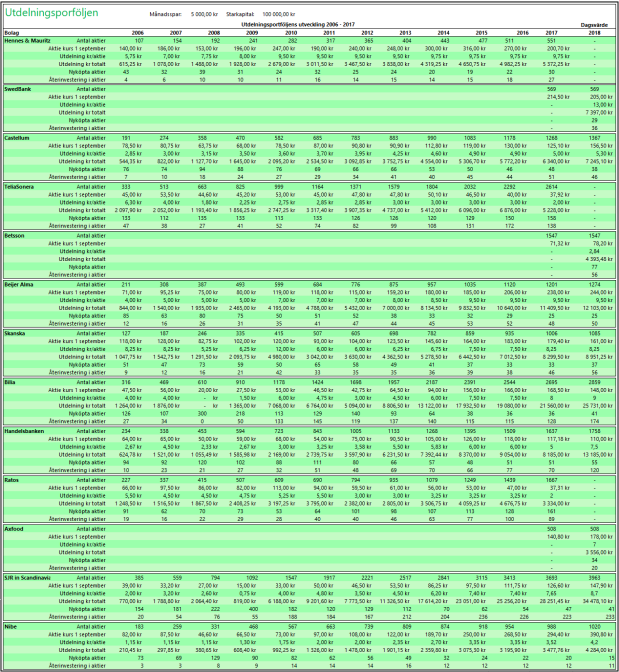

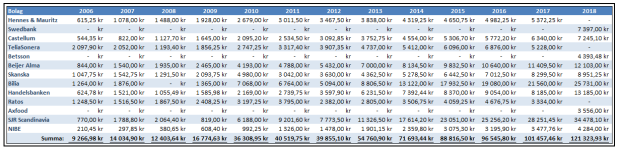

Så här ser den totala utdelningen ut år för år för portföljen. Denna kommer att fortsätta att växa så länge vi fortsätter att spara undan mer pengar och fortsätter att återinvestera utdelningarna.

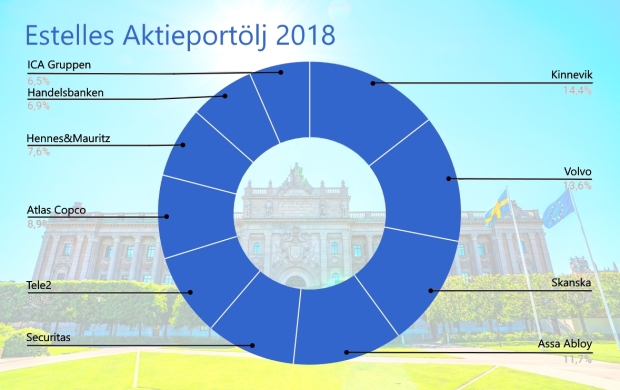

Så här ser den totala utdelningen ut år för år för portföljen. Denna kommer att fortsätta att växa så länge vi fortsätter att spara undan mer pengar och fortsätter att återinvestera utdelningarna. Värdet av varje individuellt innehav. Portföljen är inte jätteväl balanserad. Kanske borde man sälja en del av de innehavet som stuckit iväg och investera i de som inte utvecklats så väl. Då blir innehaven mer balanserade, och risken i portföljen går ner. (Skulle SJR, Bilia och Nibe råka i trubbel, så har nästan hela portföljen trubbel…) Lägg märke att byte skett i de bolag som gått sämst. Kanske får vi se en vändning där nu?

Värdet av varje individuellt innehav. Portföljen är inte jätteväl balanserad. Kanske borde man sälja en del av de innehavet som stuckit iväg och investera i de som inte utvecklats så väl. Då blir innehaven mer balanserade, och risken i portföljen går ner. (Skulle SJR, Bilia och Nibe råka i trubbel, så har nästan hela portföljen trubbel…) Lägg märke att byte skett i de bolag som gått sämst. Kanske får vi se en vändning där nu? Varje bolags individuella bidrag till utdelningen. Även här är balansen ”lite” skev.

Varje bolags individuella bidrag till utdelningen. Även här är balansen ”lite” skev.

(Grafik:

(Grafik:

(Grafik:

(Grafik: