Jag var på visning av ett hus för ett tag sedan. Familjen önskar ett större hus så vi håller utkik och har varit på några visningar och varit med och budet när vi ansett det möjligt och rimligt. Vi bor i en småstad nära Göteborg vilket innebär att priserna är relativt höga, dock ej Stockholms höga. När man ser utgångspris i relation till slutpris inser man att det ofta blir mycket dyrt.

En mörk och dyr framtid

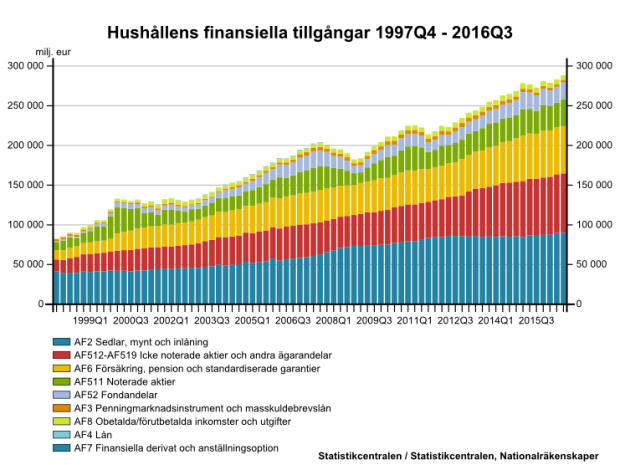

Med det nya förslaget på höjd skatt för ISK började jag fundera på sparande och lån. Lånekarusellen snurrar allt fortare och nu är hushållens totala lån är över 3.600 miljarder svenska kronor där bostadslånen står för 80 procent. Några procents ökning på räntan kan få förödande konsekvenser för många hushåll. Det genomsnittliga huspriset i Sverige ligger på 2 772 000 (2016) men i detta ingår hushåll som kanske har ägt sin fastighet i över 40 år och ligger långt utanför riskzonen.

Det är de ”nya” bostadsköparna som löper stor risk med amorteringskrav, kontaktinsats och ränteuppgång. Om man har bostadslån på 4 000 000 kr innebär det en kostnad vid 85% belåningsgrad, ränta på 2 % och 2% amortering: 11 334 kr med ränteavdrag per månad. Flyttar vi fram detta bolån in i framtiden med ränta på 3% blir summan: 13 667 kr. Vid 5% ränta blir det 18 334 kr. Utöver själva lånet är det för fastighetsägaren en mängd andra utgifter som gör månadskostnaden väldigt hög vid högre ränta: försäkring, uppvärmning, hushållsel, vatten och avlopp, sopor, sotning och buffertsparande om något går sönder. Icke att förglömma är den kommunala fastighetsavgiften som ligger på max 7 412 kronor.

Det är de ”nya” bostadsköparna som löper stor risk med amorteringskrav, kontaktinsats och ränteuppgång. Om man har bostadslån på 4 000 000 kr innebär det en kostnad vid 85% belåningsgrad, ränta på 2 % och 2% amortering: 11 334 kr med ränteavdrag per månad. Flyttar vi fram detta bolån in i framtiden med ränta på 3% blir summan: 13 667 kr. Vid 5% ränta blir det 18 334 kr. Utöver själva lånet är det för fastighetsägaren en mängd andra utgifter som gör månadskostnaden väldigt hög vid högre ränta: försäkring, uppvärmning, hushållsel, vatten och avlopp, sopor, sotning och buffertsparande om något går sönder. Icke att förglömma är den kommunala fastighetsavgiften som ligger på max 7 412 kronor.

Sedan får man inte glömma andra sorters kostnader som är brukligt att ha när man äger en fastighet och skall sköta trädgård och fixa med huset. Till exempel gräsklippare och verktyg. En annan riktigt stor utgift är underhållsplanen. Där allt från dränering, fönsterbyte, målning och takbyte kan inrymmas och detta är dyrt, mycket dyrt.

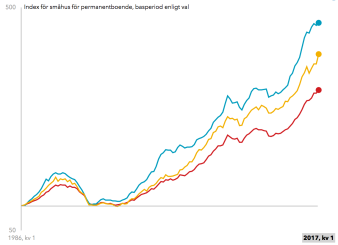

Nu har dock historien visat att en husaffär har varit en mycket god affär för de allra flesta de senaste 25 åren. Bostadskrashen i början av 90-talet är det senaste exemplet när fastigheter föll kraftigt i värde även om det var en viss nedgång vid finanskrisen runt åren 2007-2008.

Hur gick det då med husvisningen?

Huset från 1918 var i mycket fint skick men dock inte så stort. Tomten var på nästan 2000 kvadratmeter med ett fristående litet hus på 25 kvadrat. Men så var det det här med priset. Utgångsbudet låg på 3.850.000 kronor och givetvis hoppas man att det inte skall öka för mycket men efter första buddagen låg priset på 5.300.000 kronor. Om jag inte insett det förr så fick jag bevis på det nu, helt galet.

Något vars prisutveckling har gått ännu längre är nyproducerade lägenheter. Som ett exempel en lägenhet med fyra rum för 4 495 000 kronor med en månadsavgift på 5 480 kronor. Om man då ingår i en bostadsrättsförening innebär det att man också tar en risk om föreningen är högt belånade vilket troligen är fallet om det är en nybildad förening.

Hur tråkigt det än låter så måste detta bromsas upp och det är snart. När de införde amorteringskrav: 85% belåning 2% amortering och 70% belåning 1% amortering tog de ett steg i rätt riktning men effekten tycktes vara kortvarig.

Avanza lät Sifo göra en undersökning bland bolånetagare gällande hur de förberedd sig på en framtida ränteökning. 42% gjorde ingenting alls medan 24% av de som agerade sparade mer och 17% amorterade.

Det finns åtgärder att ta till för att bromsa utvecklingen men ingen av dessa är särskilt populära och med tanke på att det är val om ett år. Riksbanken med Stefan Ingves i spetsen har trots oviljan att höja reporänta gått ut med varningar gällande bolånesituationen: ”Politikerna behöver ta ett helhetsgrepp och se över såväl beskattningen av kapitalvinster vid bostadsförsäljningar som fastighetsskatten och ränteavdragen. De samhällsekonomiska obalanserna kommer att fortsätta att öka vilket i förlängningen bli mycket kostsamt för Sveriges ekonomi.”

Finansinspektionen kom i maj med ett förslag om hushåll som lånar mer än 4,5 gånger av sin bruttoinkomst ska amortera 1 procentenhet mer av sitt bolån varje år. I praktiken skulle det kunna innebära att man är tvungen att amortera 3% på sitt bolån varje år. Detta vill de skall börja gälla från 1 januari 2018. Förslaget har gått ut på remiss och Riksbanken är positiv medan Mäklarsamfundet är negativa. Även politiskt är splittringen stor där Moderaterna är för medan Liberalerna och Kristdemokraterna är tveksamma. I mitten av november börjar arbetet med förslaget att bearbetas av regeringen.

Ekonomiska konsekvenser

Om och nu säger jag OM vi skulle drabbas av en bostadskrasch i någon form, för det med sig väldigt mycket i den övriga ekonomin. För om det är något man försvarar till sista kronan så är det ens boende. Det är den allmänna konsumtionen som kommer att minska och med det följer arbetslöshet. Men vi får verkligen hoppas att det inte behöver gå så långt.

Nu är det dags att gå in på Hemnet och drömma vidare för en dag så ska vi väl få det där större huset och glöm inte att en amortering är en investering.

Sparabloggen