(Grafik: pexels.com och Thobias)

(Grafik: pexels.com och Thobias)

Det är högsommar i Sverige. Ett vanligt år hade första omgången hö varit skördat på åkrarna och det hade varit tid att fundera på när det är dags att skörda resten. Hur det blir i år med rådande värmebölja och torka vet jag inte… Men skörden på börsen är i alla fall inhämtad till största del! Skörden är såklart alla utdelningar. Det för tankarna till den ultimata utdelningsportföljen som vi komponerade på sparabloggen för ett par år sedan och sedan har följt upp och justerat lite under tiden. Det är dags igen!

Första avstämningen 2016 visade att portföljen gått bra. Inte flera tusen procent på ett år, men helt i linje med vad vi önskade. Många innehav utvecklades väldigt väl, och en del gick lite mindre bra. Detta stryker under vikten att komponera en portfölj med flera innehav. Jag brukar rekommendera minst 10 – 15 bolag i portföljen, och sedan försöka att följa upp den långsamt och försiktigt… någon gång om året.

Även 2017 utvecklades portföljen på ett bra sätt. Den slog flera index (OMXS30, OMXS30GI) och låg i linje med börsens breda utdelningsindex (SIXRX). Alltså helt okej, men det fanns utrymme för förbättring. H&M, Telia och Ratos åkte ut. Swedbank, Betsson och Axfood plockades in i stället.

Frågan är hur det gått nu i år? Vi undersöker!

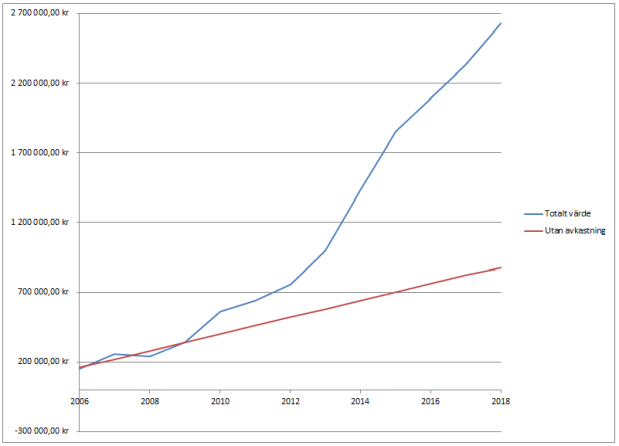

Värdet på vår portfölj fortsätter att stiga med en hiskelig fart! Den blå linjen är värdet på portföljen, medan den röda linjen är värdet av vårt sparade kapital.

Värdet på vår portfölj fortsätter att stiga med en hiskelig fart! Den blå linjen är värdet på portföljen, medan den röda linjen är värdet av vårt sparade kapital.

Värdet på portföljen juli 2017: 2 333 182,30 kr

Värdet på portföljen juli 2018: 2 568 776,60 kr (med extra sparkapital borträknat så klart!)

Procentuell utveckling: 10,10 %

Index samma period: 1,03 % (SIXPRX juli17: 2153,66; juli18: 2175,76)

Avanza Zero samma perod: 0,09 % (OMXS30GI, taget från Avanza.se)

I vår portfölj har vi en ganska aggressiv spartakt. Portföljen beräknas på fallet att vi började med ett investeringskapital på 100 000 kr, och sedan månadssparar vi 5 000 kr varje månad. Detta är relativt mycket. Att spara 60 000 kr om året är inte helt enkelt. Dock följer det 10%-regeln för två personer, som vi rekommenderar. 10% av den lön som ramlar in varje månad på kontot. Vi räknar med att ni får ut ca 25 000 kr var i månaden .

Hur det än är med storleken på månadssparandet, så kommer resultatet i procent att bli lika. Värdet på sparkapitalet hade dock kanske inte nått de otroliga 2 700 000 kr som vi nått här. Det är också intressant att se den stora skillnaden. Man har sparat undan 820 000 kr, men portföljen är värd 2 700 000 kr… Ränta-på-ränta i aktion!

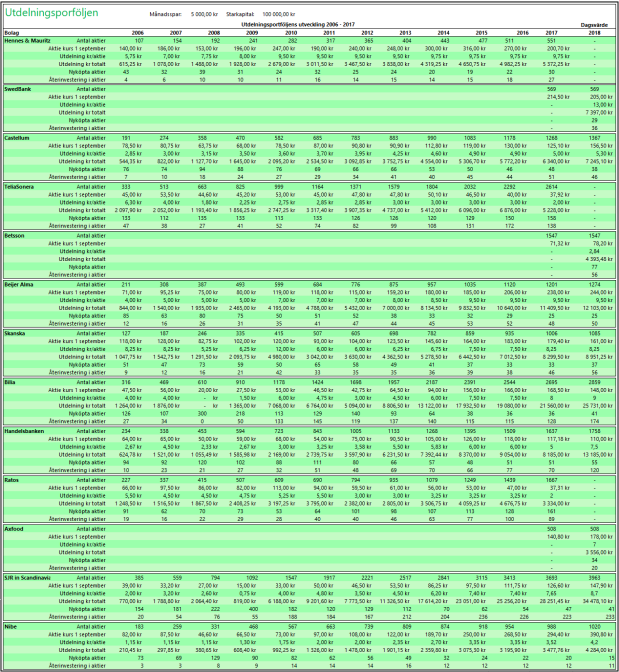

Vill ni dyka ner i siffrorna som jag använt som finns de här:

Det är ganska många siffror. Jag har använt borsdata.se och Avanza.se som datakälla. Flera av bolagen har genomgått aktiesplittar (varje aktie har delats upp i två eller fyra). Detta gör att kursen blir lägre, men värdet på bolaget är samma. Aktierna blir enklare att handla med. Jag har dock inte tagit med detta här. (orkade inte räkna om). Så jag har aktiekurserna och utdelning/aktie som om de inte gjort split.

Det är ganska många siffror. Jag har använt borsdata.se och Avanza.se som datakälla. Flera av bolagen har genomgått aktiesplittar (varje aktie har delats upp i två eller fyra). Detta gör att kursen blir lägre, men värdet på bolaget är samma. Aktierna blir enklare att handla med. Jag har dock inte tagit med detta här. (orkade inte räkna om). Så jag har aktiekurserna och utdelning/aktie som om de inte gjort split.

Vad har vi uppnått då, om vi följt denna investeringsplan? Framförallt två saker:

- Vi har ett sparkapital som ger oss trygghet och frihet i vardagen på ca 2,7 miljoner kronor. Det är ganska bra gjort på bara 12 år. Ni ska vi inte bli för tuffa… Det har varit 12 år på börsen som varit väldigt bra. (Visserligen började vi investera precis innan finanskrisen och börskraschen på ca 60%… Men eftersom vi månadssparar så har vi ju faktiskt investerat det allra mesta kapitalet efter finanskrisen. Det blir den stora vinsten med månadssparande!

- Vi har gett oss själva ett lönelyft på ca 120 000 kr årligen, som vi inte behöver jobba för! Om man investerat i denna portfölj så kan man se fram emot en årlig lön i form av utdelningar på 120 000 kr. Denna lön kommer oavsett om du jobbar eller inte, oavsett om du är frisk eller inte, oavsett om du är vaken eller inte. Dina pengar jobbar åt dig, istället för att du jobbar för pengar. (Don’t wanna work, work, work, I wanna make money while I sleep )

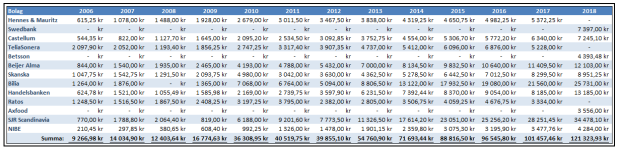

Så här ser den totala utdelningen ut år för år för portföljen. Denna kommer att fortsätta att växa så länge vi fortsätter att spara undan mer pengar och fortsätter att återinvestera utdelningarna.

Så här ser den totala utdelningen ut år för år för portföljen. Denna kommer att fortsätta att växa så länge vi fortsätter att spara undan mer pengar och fortsätter att återinvestera utdelningarna.

Mer i detalj ser det ut så här:

Värdet av varje individuellt innehav. Portföljen är inte jätteväl balanserad. Kanske borde man sälja en del av de innehavet som stuckit iväg och investera i de som inte utvecklats så väl. Då blir innehaven mer balanserade, och risken i portföljen går ner. (Skulle SJR, Bilia och Nibe råka i trubbel, så har nästan hela portföljen trubbel…) Lägg märke att byte skett i de bolag som gått sämst. Kanske får vi se en vändning där nu?

Värdet av varje individuellt innehav. Portföljen är inte jätteväl balanserad. Kanske borde man sälja en del av de innehavet som stuckit iväg och investera i de som inte utvecklats så väl. Då blir innehaven mer balanserade, och risken i portföljen går ner. (Skulle SJR, Bilia och Nibe råka i trubbel, så har nästan hela portföljen trubbel…) Lägg märke att byte skett i de bolag som gått sämst. Kanske får vi se en vändning där nu?

Varje bolags individuella bidrag till utdelningen. Även här är balansen ”lite” skev.

Varje bolags individuella bidrag till utdelningen. Även här är balansen ”lite” skev.

Samma data som i diagrammet ovan, men i tabellform.

Samma data som i diagrammet ovan, men i tabellform.

Nu är denna portfölj delvis fiktiv. Mitt eget personliga sparande går till två aktiesparklubbar och gemensamt med min fru. Men jag får ändå uppslag när jag tar inspiration från nätet och tittar på hur bolagen avkastar och arbetar. Flera av bolagen i denna portföljen har jag därför i min egen portfölj.

Vill ni ha mer utdelningsinspiration kan ni alltid kika in till Aktiespararna. De har en annan portfölj som de tagit fram. Kanske hittar du mer inspiration där?

Underskatta inte kraften i ett regelbundet sparande i stabila bolag som gör vinst. Behåll under lång tid och återinvestera utdelningen, så att ränta-på-ränta-effekten kickar in. Då bygger du ett framgångsrikt sparande!