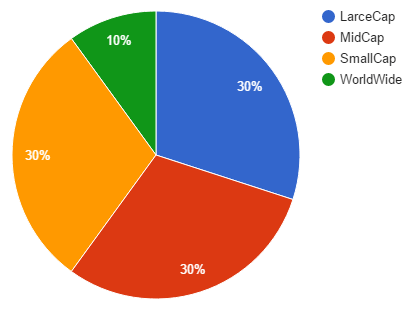

Vår börselva består givetvis av bolagen i vår egen portfölj. För tillfället är det just elva bolag, även om vi egentligen siktar på att ha tio bolag i portföljen. Portföljen består av mixade defensiva bolag med några riktigt vassa anfallare. De har en bred bas att stå på och när det väl gäller ger de en bra avkastning.

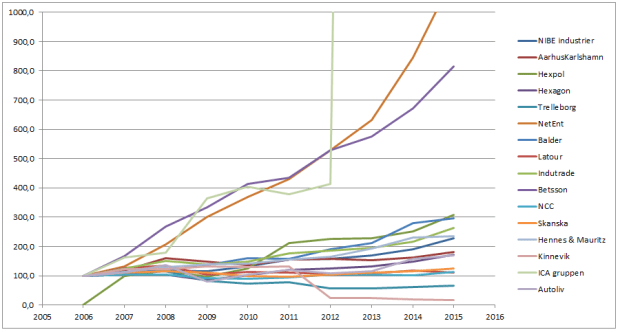

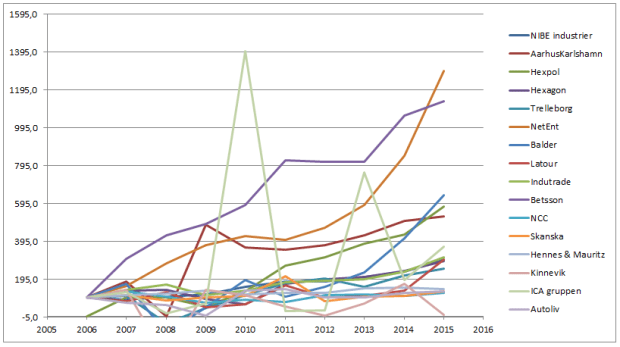

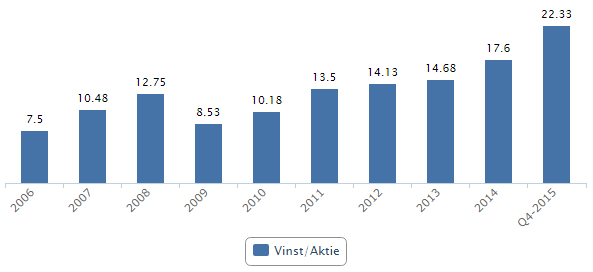

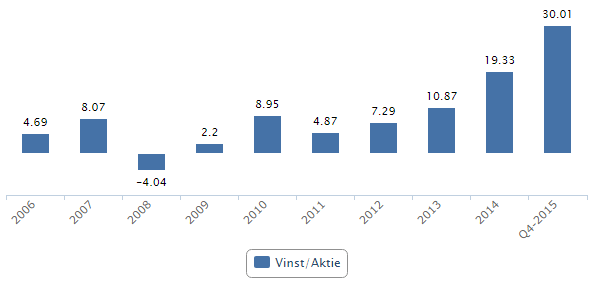

Låt oss börja med den stabila målvakten Balder. Detta fastighetsbolag går från klarhet till klarhet och levererat år från år. Det är ett expansivt bolag med en skicklig ledning som kombinerar realvärden med tillväxt.

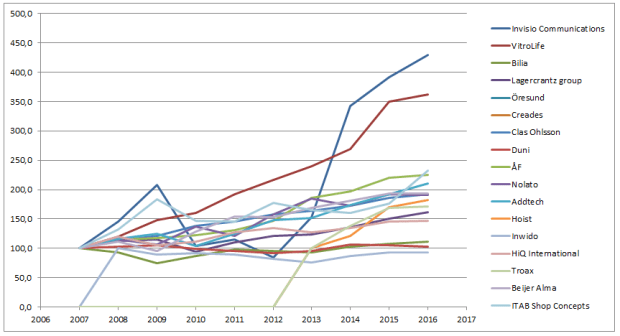

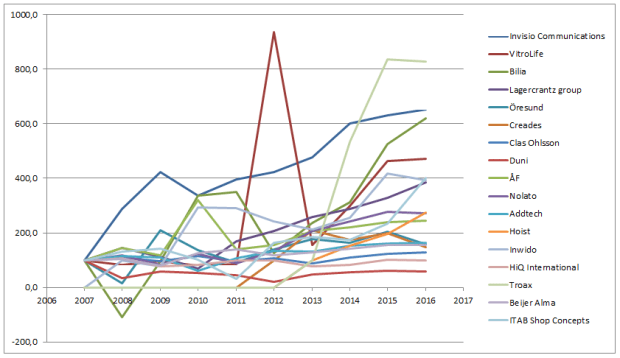

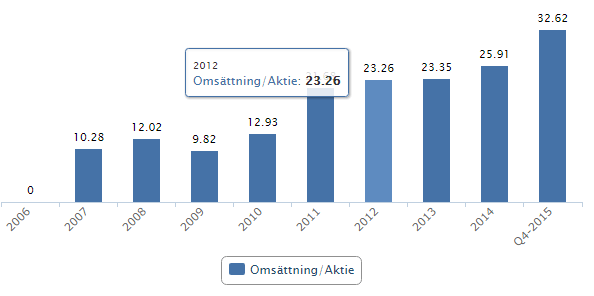

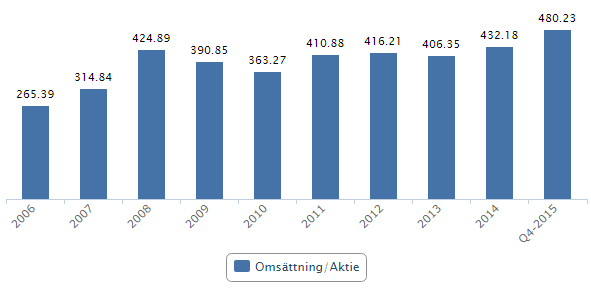

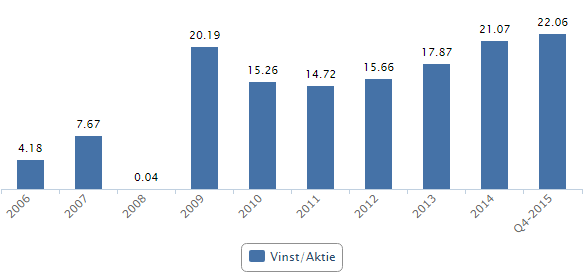

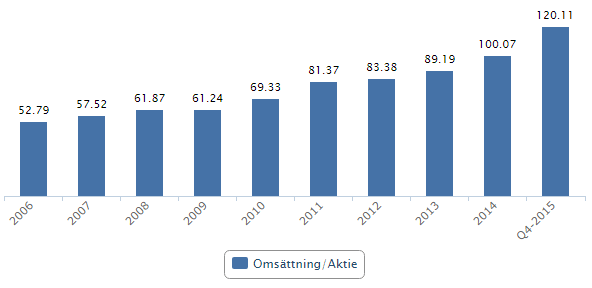

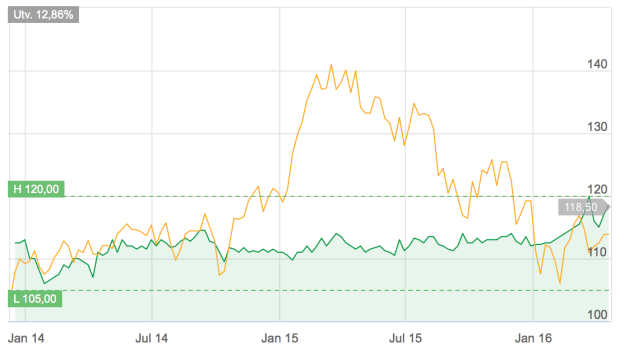

Som vänsterback ser vi NIBE, personligt coachad av självaste Gerteric Lindquist. NIBE är ett bolag som stadigt tuggar på framåt, med siktet inställt på sitt relativt höga tillväxtmål om 20%! Mittback är Melker Schörling, som står stabilt i alla väder. Eftersom MSAB är ett investmentbolag så har de flera ben att stå på, vilket borgar för en större stabilitet, även om de underliggande bolagen är tillväxtbolag. Bilia blir vår högerback som har varit en riktig raket de senaste åren och ingenting tycks bromsa denna utveckling. Svenskarna köper bilar som aldrig förr, och Bilia finns dessutom i Norge och Danmark och kan expandera vidare.

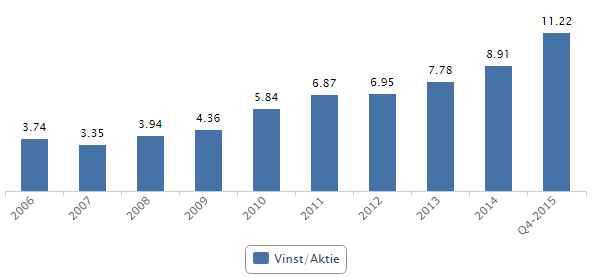

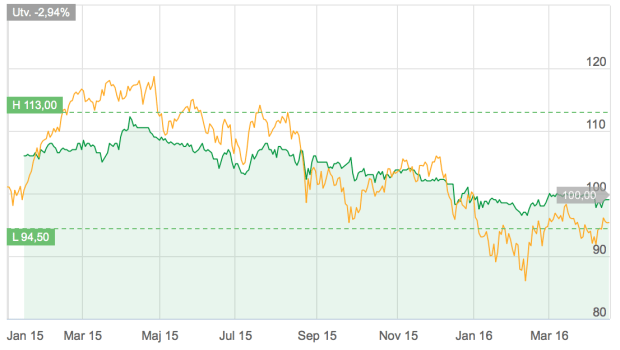

På mittfältet hittar vi först Bure som är ett investmentbolag som haft en enastående utveckling med flera spännande innehav. Jämte finner vi Hexpol där vi säkrar upp genom att självaste Herr Schörling återfinns även i detta bolag. Vad kan passa bättre än att kasta in ett spelbolag i denna startelva när vi har flera stora sportevenemang som väntar – EM i fotboll med Sverige, OS i Rio följs därefter av World Cup i ishockey. Unibet tjänar på detta. Scandi Standard finner vi också i mittfältet. Kyckling ligger i tiden och har blivit ett substitut mot det röda köttet, klimatsmart och billigt. Marknaden växer och Scandi Standard med den!

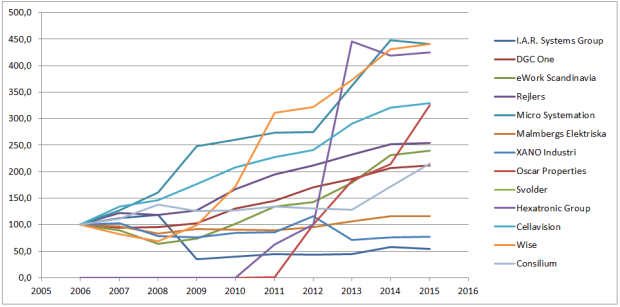

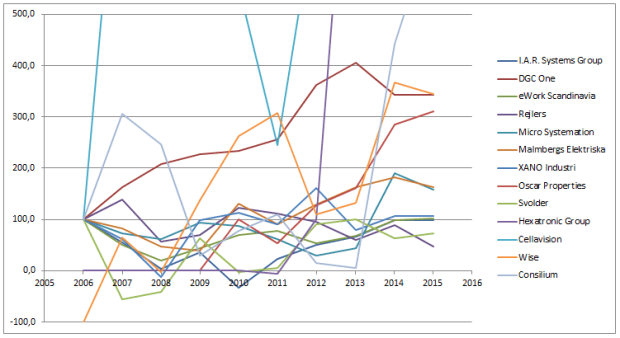

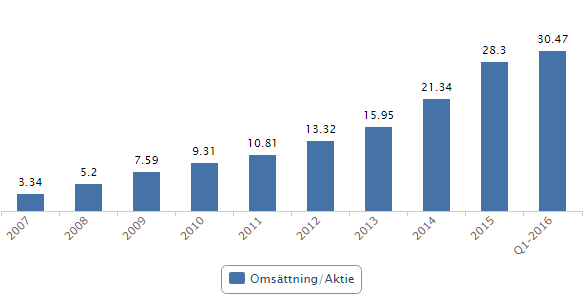

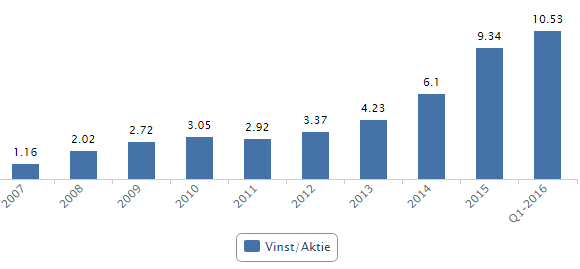

Men nu gäller det att toppa laget när anfallarna gör entré. Har vi några vinnarskallar bland dessa tre? Som anfallare på vänsterkanten har Invisio som är en riktig vilding som ibland tokrusar och andra dagar tar det lite lugnt. Vi tror att kommunikation i tuffa lägen är något som kommer att efterfrågas än mer i framtiden, så invisio kommer nog att väsa vidare. Vår ersättare för Zlatan får bli ett riktigt spännande och expansivt bolag som verkligen har framtiden för sig, IAR Systems. Internet of Things växer, och på den marknaden verkar IAR. Slutligen som högeranfallare blir eWork, detta lysande konsultföretag som haft en lite tuff vår men som kommer att prestera på toppnivå i längden.

Detta var hela startelvan, lite defensiv men med kvalité och tillväxt som kommer att vara vinnare i längden.

Trevlig fotbollssommar!

Sparabloggen.com