Att äga aktier i bolag som bara har en fastighet har fått kritik från flera håll. Söker man på nätet får man flera träffar där det just riktas kritik mot att det är sista utvägen och risknivån är alldeles för hög när man bara har en eller några hyresgäster.

För den som är intresserad av denna typen av fastigheter och hyresform kan det var idé att äga en mindre del i flera av dem för att minska risken. Vi har plockat fram fem stycken enfastighetsbolag som har stabila stora hyresgäster med långa kontraktstider.

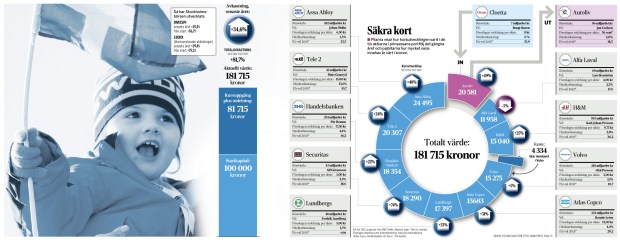

Delarka Holding: äger och förvaltar PostNords svenska huvudkontor i Solna. Fastigheten är fullt uthyrd till 30 april 2026.

Direktavkastning: 6,77%

Kallebäck Property Investment: fastigheten är en kontorsfastighet med som hyrs ut till SAAB i Göteborg. Fastigheten är fullt uthyrd till december 2021.

Direktavkastning: 8,33%

Link Prop Investment: är ett svenskt fastighetsbolag i Linköping. Fastigheten är uthyrd till 100 procent, där Ericsson och Autoliv står för 38 respektive 30 procent av hyresintäkterna. Ericssons avtal löper till 2026 med möjlighet till stegvis utflytt 2022, 2024 och 2026. Autoliv tillträder huvuddelen av sina lokaler under oktober och den mindre delen som är under nyproduktion, under december. Övriga hyresgäster är Flextronics och utbildningsföretaget Mölk.

Direktavkastning: 3,91%

Torslanda Property Investment: äger, förvaltar och hyr ut fastigheten Sörred i Göteborg. Fastigheten är uthyrd till 100 procent, där Volvo PV representerar 97,5 procent av intäkterna med ett kontrakt som löper till den 31 december 2024. Bolaget förvaltas av den Göteborgsbaserade fastighetsförvaltaren Wilfast Förvaltning AB.

Direktavkastning: 5,91%

Saltängen Property Invest: äger fastigheten Saltängen 1 i Västerås som hyrs ut till ICA som främst lager och logistik. Fastigheten är uthyrd till och med 30 september 2022.

Direktavkastning: 9,80%

Nackdelar

Den uppenbara risken är givetvis att fastighetsbeståndet inte är diversifierat. Om till exempel Volvo skulle säga upp hyresavtalet kan det bli svårt att hitta en ny hyresgäst och dessutom blir det dyrt att tillgodose nästa hyresgäst behov.

Troligtvis kommer det låga ränteläget att bestå under några år till men hur ser kostnadsbilden ut om räntan börjar stiga? Det finns också en risk att värdet på fastigheten sjunker om vi hamnar i ett högre ränteläge och med det en tänkbar fastighetskris.

Fördelar

Direktavkastningen på dessa bolag går från 3,91% till 9,8%, vilket är mycket bra. De delas dessutom ut varje kvartal, vilket ger ett jämnare kapitalflöde för investeraren.

Om det är en risk att bara ha en hyresgäst kan man också vända på det. Om kontraket löper på och kanske förlängs så är det en otroligt stabil verksamhet.

Läs mer om enfastighetsbolag:

Petrusko

Dagensps

Fastighetssverige

Fastighetsvärlden

Vad tror Ni, är det sista utvägen eller en stabil inkomst under många år för investeraren?

pixabay.com

pixabay.com

pixabay.com

pixabay.com