P/E-talet kan användas för att ge en fingervisning om hur högt värderat ett bolag är.

Det finns en mängd olika nyckeltal som används för att jämföra aktier och bolagsvärderingar. Tittar man i listan på Avanza så radas de upp: Börsvärde, direktavkastning, YOC, volatilitet, beta, p/e-tal, p/s-tal. Förkortningar och obegripligheter… eller? Direktavkastning och p/e-talet brukar vara två som man lär sig ganska tidigt i sin investerarkarriär. De är nämligen relativt enkla att förstå.

I detta lilla inlägg ska jag skriva lite om p/e-talet, eller price-earnings-ratio som termen är på engelska. Det står för kvoten mellan priset/vinsten, eller hur många kronor man får betala för varje intjänad krona på företaget. Man kan säga att det blir som jämförelsepris för företaget. Kronor/kg på ett ungefär.

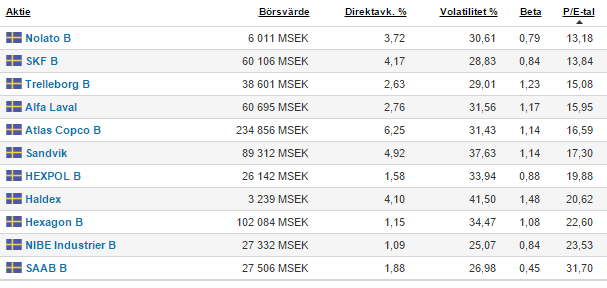

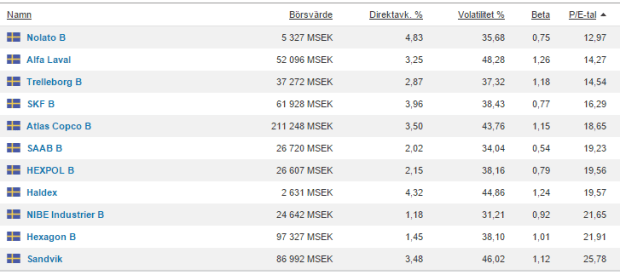

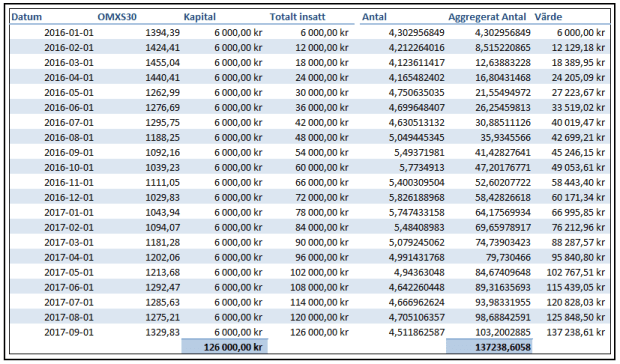

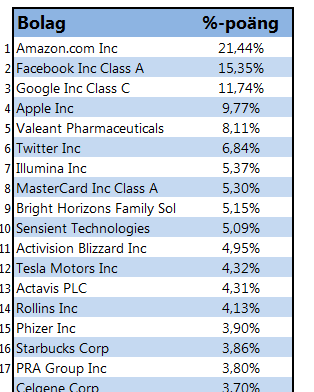

Tittar man på några utvalda bolag på LargeCap, OMX Stockholm så finner man (21 jan 2016) **

- p/e: 5,50 för Melker Schörling

- p/e: 7,76 för Fastighetsbolaget Balder

- p/e: 12,87 för Handelsbanken

- p/e: 13,16 för Industrivärden C

- p/e: 13,84 för SKF B

- p/e: 15,08 för Trelleborg B

- p/e: 22,63 för Hennes & Mauritz

- p/e: 72,70 för Fingerprint Cards B

- p/e: 495,14 för SOBI (Swedish Oprhan Biovitrum)

Det är en ganska rejäl spridning från 5,50 till 495,14. Det verkar ju lite konstigt att det kan variera så fruktansvärt mycket. Melker Schörling är värderat till 5,5 gånger årsvinsten, och SOBI till hela 495 gånger årsvinsten. Det verkar relativt enkelt att lista ut vilket bolag man ska investera i!

Nu finns det ju en hel del mer bakom detta. Bakom p/e-talet (eller kanske främst aktiekursen) finns ju en del andra faktorer än bara jämförpris. Bolagen är ju sinsemellan inte helt jämförbara. Vissa bolag är i en stark utvecklingsfas och växer så det knakar. Det gör ju att vinsten kommer att stiga rejält i framtiden. Dagens aktiekurs är ju som bekant baserad på framtida vinster. Dessutom är bolag i olika branscher inte heller jämförbara. Man kan inte klumpa ihop ett investmentbolag (som Melker Schörling) med ett tillväxtbolag som SOBI. Det blir som att jämföra literpriset på mellanmjölk och vodka. (Det spelar inte ens någon roll om det är laktosfri mjölk. Det blir inte samma sak.)

Kort kan man säga så här:

Investmentbolag värderas utifrån de bolag som de äger, och deras framtida vinster. P/E-talet för investmentbolag är (nästan) alltid väldigt låga, går inte att jämföra med andra typer av bolag och ganska intetsägande. Istället använder man substansrabatt. (Priset på investmentbolag jämfört med värdet på de underliggande bolagen)

Banker värderas också lite speciellt jämfört med andra bolag. De verkar på en mogen bransch, som inte väntas växa explosionsartat eller hitta nya nischer så fort. De svenska storbankerna är dessutom så stora och befinner sig i något av en oligopol-situation, så de kommer nog inte dubbla sin omsättning till nästa år. Kanske inte ens näst-nästa. Därför har de ofta ett lägre p/e-tal i närheten av 10 eller så.

Fastighetsbolag har också en speciell värdering. De har i regel väldigt stora värden inbakat i kursen (i och med alla fastighetsbestånd) samt lite blygsammare inkomster i form av hyresintäkter. Därför kommer p/e-talet att blir lägre.

Industribolag och konsumentbolag är den sortens bolag där p/e-talet fungerar som bäst. De har relativt stora intäkter (jämfört med fastighetsbolag t.ex.) och värdet baseras till stor del på just vinsten. Sedan finns det en massa olika undantag och parenteser. Cykliska bolag har ett p/e-tal som ändras i takt (eller i baktakt) med konjunkturen osv.

Tillväxtbolag som Fingerprint Cards och SOBI värderas ofta väldigt högt i p/e-termer. De befinner sig i en stark tillväxtfas och aktiekursen baseras ju på de förväntade vinsterna nästa år, eller näst-nästa. Detta gör att p/e-talet ofta är väldigt högt. Ibland är det så med rätta, ibland infrias aldrig förväntningarna.

Ska man sammanfatta så är p/e-talet en sorts jämförpris, men det går inte att jämföra priset på vitt skilda bolag. För att förfina och förbättra jämförpriset har andra nyckeltal plockats fram, till exempel PEG-talet. Men det blir mer och mer komplicerat, och beräkningarna bygger mer och mer på förväntningar (vilket även spekulativa aktieköp gör). Varför jag väljer att släppa taget här.

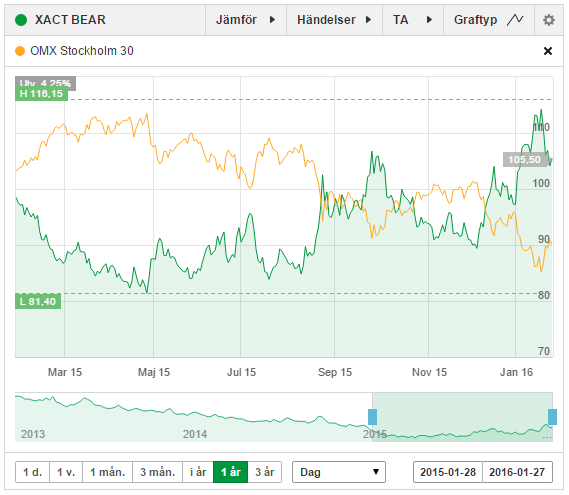

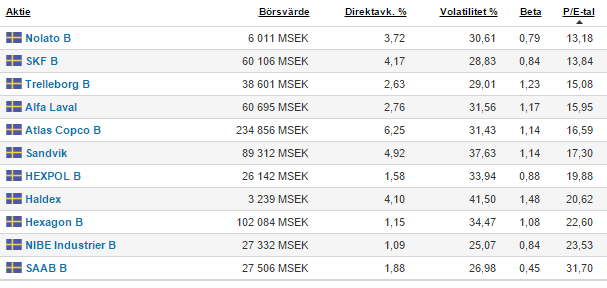

Men en liten demonstration av aktievärdering med hjälp av p/e-tal kan ju vara intressant. Det talas mycket om verkstad/industri nu. En bransch som tagit mycket stryk tidigare. Vad ser vi om vi jämför olika bolag med p/talet och direktavkastningen? (Jag brukar titta på direktavkastning för att på något sätt se på hur bolaget själva ser till sitt behov att använda sin vinst. Lite trubbigt då en del delar ut lite mer än vad som är riktigt bra…)

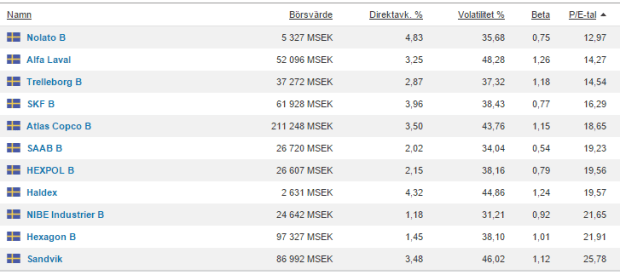

Ett urval av verkstadsbolag, före rapporterna (21 jan -16)

Samma lista ett par veckor senare. (13 feb – 16)

Efter ett urval, helt ur eget huvud, så kan vi se att det ”billigaste” bolaget är Nolato och det ”dyraste” SAAB. Dessutom så delar Nolato ut knappa 4%, medan SAAB delar ut knappa 2%. Plockar man sedan fram några bolag som ser aptitliga ut, i denna lista så har SKF en hög direktavkastning och (relativt) lågt p/e, likaså Atlas Copco. Däremot börjar det att se lite dyrt ut med HEXPOL med p/e 20. (En liten fingervisning finns här.)

Man kan alltså med hjälp av P/E-talet och direktavkastningen börja sortera lite bland bolagen. Men allt beror på vad vi tror att bolagen kommer att göra för vinster i framtiden. Stiger vinsterna kraftigt så blir p/e-talet automatiskt lägre.

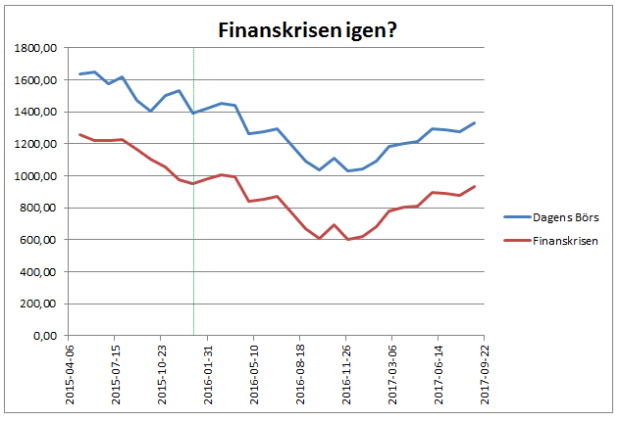

Detta kan man enkelt se genom att jämföra vad som händer i listorna före och efter en rapportering och en ganska kraftig kurskorrigering, som vi haft senaste tiden.

- SKF har sjunkit i listan. Kursen har nämligen stigit på ett inspirerande sätt den senaste tiden.

- SAAB stiger från en sista plats till att lägga sig i mitten. SAAB gjorde ett suveränt Q4, och vinsten ha stigit. Kursen har inte hängt med, vilket plockat ner P/E-talet från höga 31 till 19.

Tittar vi på en uppdatering av den första listan som jag tog ut så ser det ut så här:

SOBI ligger fortfarande på ett skyhögt P/E-tal. Det speglar de höga förväntningarna som finns på bolaget, och många säger att det är fint bolag. Dock behöver de dubbla sin vinst 5 gånger så är de nere på p/e 15… Om de inte klarar att dubbla vinsten 5 gånger, så måste kursen ner för att samma värdering ska nås. (Sedan kanske inte p/e 15 är en korrekt värdering för SOBI?)

Tittar vi på Fingerprint Cards så har p/e-talet sjunkit från dryga 70 till knappa 30. En halvering alltså. En del av denna ändring är en kurs som gått ner ca 20%, men också ett suveränt vinstlyft från -144,0 miljoner (2014) till +798,3 miljoner (2015). Tror man på en fortsatt vinsttillväxt i samma takt så är p/e 30 kanske billigt. Om de inte fortsätter öka vinsten lika mycket så…

Så p/e-talet kan vara en lite pusselbit i din analys av bolagen. Jag hoppas du fått ett verktyg till att använda i din jakt på köpvärda bolag!

Vill du läsa mer så kika in hos

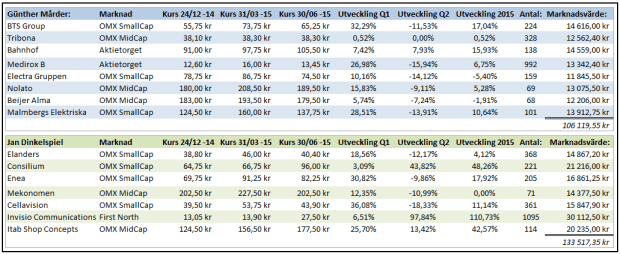

Günther Mårder. Han har dessutom fler länkar om du vill läsa ännu mer.

Happy analysing!