(Grafik: pexels.com och Thobias)

(Grafik: pexels.com och Thobias)

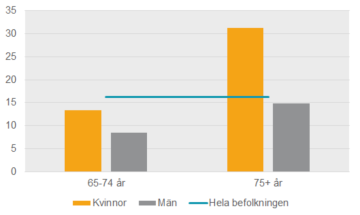

Det pratas mycket om pensioner i Sverige. För ett tag sedan kunde man läsa i Expressen att endast 4 av 10 anser sig kunna leva på sin pension i framtiden. Aftonbladet rapporterade att antalet fattigpensionärer ökat till över 200 000 personer, eller runt 12% av pensionärerna. Men var är egentligen en fattigpensionär? Hur mycket har man i pension då? Kan man leva som fattigpensionär?

Vad är en fattigpensionär?

Det första vi måste göra är att hitta en definition av begreppet fattigpensionär. När man pratar om fattigpensionärer så menar med de personer som har en lägre inkomst än 60% av medianinkomsten i landet. I artiklarna som jag länkat till hittills har det använts olika siffror, från olika år. Det varierar mellan 11 830 kr/mån (2016), 12 100 kr/mån (2017) och 12 685 kr/mån (2018). För att få lite egna siffror att utgå ifrån så kikar jag på statistik själv:

Medianinkomst Sverige: 278 954 kr. ( Ekonomifakta, 2018-11-03 )

Fattigpensionär 60% av median: 278 954 kr * 0,6 = 167 372 kr/år

Månadspension: 167 372 kr / 12 = 13 947 kr /mån.

Var gränsen ska dras för fattigdom är alltså lite oklart. Jag kommer fram till nära 14 000 kr/mån, men tidningen Senioren utgår från siffran 12 000 kr/mån vilket kanske är mer korrekt.

Gränsen finns säkert fast definierad någonstans, men 13 000 kr/mån kan man nog utgå ifrån efter lönerevisionerna 2018.

Gränsen finns säkert fast definierad någonstans, men 13 000 kr/mån kan man nog utgå ifrån efter lönerevisionerna 2018.

(Grafik: pexels.com och Thobias.)

Hur stor blir pensionen då?

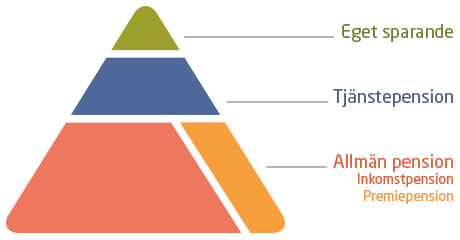

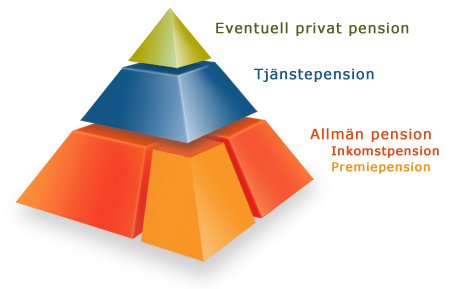

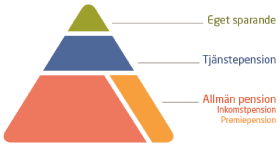

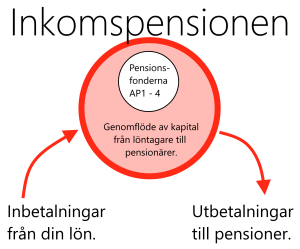

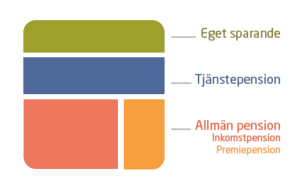

Vi har skrivit en hel del om pensioner här på sparabloggen. Om du haft pensionsgrundad inkomst under ditt arbetsliv kommer du att få pension från statens allmänpension och din av arbetsgivaren undansparade tjänstepension och eventuellt om du sparat egen privatpension. Eftersom pensionärer lever allt längre så blir det egna kapitalet allt viktigare, och dessutom kommer pensionsåldern att öka. Vill du se din egen pensionsprognos kan du logga in på Min Pension.

Men när vi pratar fattigpensionärer så handlar det främst om de som av olika anledningar inte kunnat arbeta ihop en stor allmänpension eller tjänstepension. Det kan bero på att man jobbat mycket deltid eller att man inte kunnat jobba på grund av sjukdom. För att få lite siffror på det hela så har jag utgått ifrån de lägsta möjliga pensionen. Om man inte arbetat ihop någon pension får man ändå en pension, den så kallade garantipensionen. Man har rätt till full garantipension om man bott i Sverige i 40 år. (Har man bott i landet kortare tid än så får man bara del av garantipensionen. Har man bott i landet i 30 år får man ut 30/40 av garantipension osv.) Om man delar boende (och därmed utgifter) med någon så blir garantipensionen lägre. Men jag utgår ifrån ett ensamhushåll. Trots att garantipensionen blir högre, så blir också utgifterna högre.

Som lägst får man ut en garantipension på 8 076 kr/mån i ett ensamhushåll. Det är som synes långt under fattiggränsen. Men det är heller inte i närheten av hela sanningen. Om man inte har några andra inkomster än sin garantipension så har man dessutom rätt till äldreförsörjningsstöd och mycket troligt bostadstillägg.

Bostadstillägg

Har man lägre pension än 15 000 kr/mån kan man ha rätt till bostadstillägg. Det gäller alltså inte bara om man har garantipension. Bostadstillägg kan bli så högt som 5 560 kr/mån om boendekostnaden är hög och pensionen är låg.

Du kan göra en egen beräkning om hur stort bostadstillägg du kan få här. Man räknar alltid på bostadstillägg på alla inkomster före ev. äldreförsörjningsstöd. Har man t.ex. enbart garantipension på 8 076 kr/mån (96 912 kr/år) och en hyra på 6 000 kr/mån så kan man få 5 500 kr/mån i bostadstillägg.

Äldreförsörjningsstöd

För att bekämpa fattigdom bland de pensionärer som lever på garantipension finns äldreförsörjningsstödet. Tanken är att alla, oavsett storlek på pensionen, ska kunna ha lite pengar över att leva på. Man ska alltså kunna få en skälig levnadsnivå. Det betyder givetvis inte ett lyxliv på något sätt. Men det ska gå att leva i samhället, och ändå ha en liten summa pengar över. Något jag kommer att undersöka i budgeten nedan.

Hur stor är då äldreförsörjningsstödet? Tanken är att man ska kunna ha 5 634 kr efter skatt kvar varje månad efter bostaden är betald. Detta medför såklart inte att du kan ha hur dyr bostad som helst. Pensionsmyndigheten räknar en skälig bostadskostnad på 6 620 kr / mån. Efter den hyran är betald ska du ha 5 634 kr kvar att leva på. Det är inte massor av pengar, utan här hittar vi vår lägsta nivå. 23 126 personer har äldreförsörjningsstöd i Sverige idag, och den genomsnittliga summan som betalas ut är 3 564 kr/mån.

De absolut lägsta pensionerna i Sverige idag bör vara mellan 9 500 kr/mån och 12 500 kr/mån, beroende på bostadskostnad. Du bör ha 5 634 kr efter skatt kvar varje månad. Har du under 15 000 kr/mån i pension bör du göra en ansökan om äldreförsörjningsstöd och bostadstillägg.

Ansök om försörjningsstöd

Om man har lägre pension än 15 000 kr/mån bör man göra en ansökan för äldreförsörjningsstöd och bostadstillägg. Det gör man här. Har jag förstått det hela rätt bör man kunna få sin pension höjd från t.ex. garantipension på dryga 8 000 kr/mån till ca 12 250 kr/mån. Givetvis är det flera faktorer som spelar in. Delar man boende med någon? Hyr mycket kostar ditt boende? Vi kan titta på ett par exempel:

Hyra: 4 270 kr/mån –> 4 270 kr + 5 634 kr = 9 904 kr/mån

Hyra: 6620 kr/mån –> 6 620 kr + 5 634 kr = 12 254 kr/mån

Hyra: 7 840 kr/mån –> 6 620 kr + 5 634 kr = 12 254 kr/mån (Skälig hyra är 6 620 kr/mån. Ingen ersättning över.)

De absolut lägsta pensionerna (eller inkomst för pensioner kanske) i Sverige idag är alltså någonstans mellan 9 500 kr/mån och 12 500 kr/mån, beroende på hur stor boendekostnaden är.

Budget för en fattigpensionär

Nu har vi rett ut sakerna här… Var går inkomstgränsen för att räknas som fattigpensionär, och hur låg kan pensionen egentligen bli. Då är det dags att göra en budget för att se hur läget kan se ut. Jag har utgått ifrån en budget som är gjord på sidan Min Pension som ger en bra fingervisning:

Inkomster

Pension efter skatt: 12 400 kr (inklusive äldreförsörjningsstöd)

Bostadstillägg: 1 200 kr

Summa inkomster: 13 600 kronor

Utgifter (enligt Konsumentverkets beräkningar)

Hyra: 6 000 kr

Mat: 2 120 kr

Hygien och tandvård: 480 kr

Kläder och skor: 670 kr

Fritid: 660 kr

Mobiltelefon: 270 kr

Förbrukningsvaror: 130 kr

Hemutrustning: 570 kr

Medier: 1 360 kr

Hemförsäkring: 150 kr

Summa utgifter: 12 400 kronor

Kvar till övrigt: 1 200 kronor

Inkomster

Pension efter skatt: 11 634 kr (inklusive äldreförsörjningsstöd)

Bostadstillägg: 1 200 kr

Summa inkomster: 12 834 kronor

Utgifter (enligt Konsumentverkets beräkningar)

Hyra: 6 000 kr

Mat: 2 120 kr

Hygien och tandvård: 480 kr

Kläder och skor: 670 kr

Fritid: 660 kr

Mobiltelefon: 270 kr

Förbrukningsvaror: 130 kr

Hemutrustning: 570 kr

Medier: 1 000 kr (dragit ner!)

Hemförsäkring: 150 kr

Summa utgifter: 12 040 kronor

Kvar till övrigt: 794 kronor

Man kan lätt konstatera att när inkomsterna faller under 12 500 kr/mån så finns det inte jättemycket luft i budgeten. Utrymmet för t.ex. julfirande och resor är begränsat. Det finns bara 9 600 kr – 14 400 kr över per år i de här budgeterna, och de är dessutom ganska snålt tilltagna från början. Skulle du klara att leva på 11 700 kr/mån?

Får att få koll på din egen situation går du in på minpension.se

För att få koll på din egen situation är det alltid bra att göra en egen budget. Använd gärna tjänsten på Hallå Konsument. Kanske är det dags att börja se över din egen pension och pensionssparande? Jag rekommenderar alla att öppna ett konto på Avanza eller Lysa och börjar spara direkt!

Vill du spara i fonder eller aktier som du hanterar själv är Avanza ett mycket bra alternativ. Du kan läsa mer om det här. Vill du hellre ha hjälp med placering så är Lysa en bra produkt. Där behöver du bara sätta in pengarna så sköter det hela sig själv. Du kan läsa mer om det här.

(Grafik

(Grafik

(Grafik:

(Grafik: