( Photo by Denys Nevozhai on Unsplash, pensionsmyndigheten och Thobias)

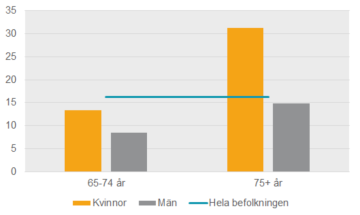

Det rör på sig på pensionsfronten i Sverige! En ny pensionsöverenskommelse har fattats, förändringar ska ske inom premiepensionen och pensionerna hamnar ofta i media av olika anledningar. Idag går det en pensionär per 4 förvärvsarbetande, 2050 går det en pensionär per 2 förvärvsarbetande… Vad innebär det?

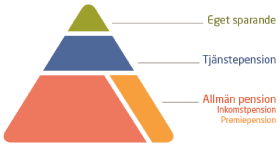

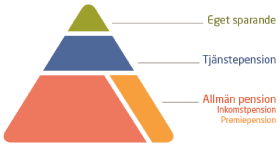

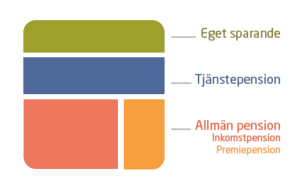

Det finns mycket att säga om det svenska pensionssystemet. En del är arga för att pensionerna är för låga, andra ser ett system i balans som kommer att ge pensioner även i framtiden. Hur det än är så brukar man ofta visualisera pensionssystemet med en pyramid:

Pensionssystemet består av tre (fyra) olika delar,

där ansvaret och pengarna kommer från lite olika håll.

Denna pyramid ger ju en snygg och överskådlig bild över hur det fungerar. Staten tar hand om den allmänna pensionen, arbetsgivaren ansvarar för tjänstepensionen och du själv får ta hand om det privata pensionssparandet. Pyramiden visar också hur staten tar det stora ansvaret, och det verkar ju bra. Det är ju trots allt inte alla som har en tjänstepension (men de flesta har det) och långt från alla har ett eget sparande.

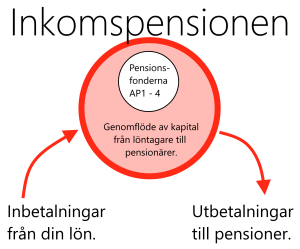

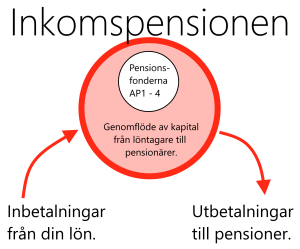

Tyvärr är det nu så att den stora biten, inkomstpensionen, inte riktigt finns på riktigt. När du får ditt orangea kuvert så ser du att du har en hel massa pengar i din inkomstpension. De här pengarna finns inte egentligen, utan är bara en skuld från staten till dig, för att du betalat in pengar till dagens pensionärer.

Dagens pensioner betalas ut från dagens pensionsinbetalningar. Du betalar in 16% av din lön till pensionssystemet för att sedan kunna plocka ut senare. Dock går de pengarna direkt till dagens pensionärer. (Dock inte premiepensionsdelen på 2,5%. Den får du behålla själv!)

Dagens pensioner betalas ut från dagens pensionsinbetalningar. Du betalar in 16% av din lön till pensionssystemet för att sedan kunna plocka ut senare. Dock går de pengarna direkt till dagens pensionärer. (Dock inte premiepensionsdelen på 2,5%. Den får du behålla själv!)

Du kommer sedan få tillbaka de här pengarna när du går i pension, från framtidens löntagare. Problemet är ju att det kommer att bli färre och färre löntagare per pensionär… Kommer staten att kunna betala ut sin skuld till dig i framtiden? Absolut! De kommer absolut att betalas ut pengar. Dock kommer utbetalningarna att minskas av pensionsbromsen om inbetalningarna inte räcker till utbetalningarna. Inkomstpensionen kan alltså komma att minska, om inbetalningarna minskar. Detta känns ju tungt, men samtidigt är det precis det här som kommer att göra att jag får pension en vacker dag när jag är 67 år gammal, år 2044…

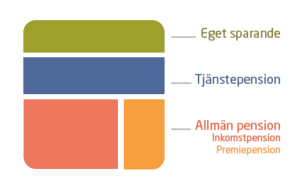

Svenska pensionssystemet är alltså hållbart, och pensionerna kommer aldrig att ta slut. Vi har dock ”demografiska svårigheter”, med fler pensionärer som lever allt längre, och en arbetskraft som inte ökar i antal. Det känns som att inkomstpensionen kommer att spela en mindre roll i framtiden än idag, medan premiepensionen, tjänstepensionen och ditt privata sparande kommer att stå för en större del av de framtida pensionerna. Pensionspyramiden håller på att omformas till en… kub?

I takt med att antalet pensionärer ökar kommer inkomstpensionen att stå för en mindre del av pensionerna och övriga delar av systemet blir allt viktigare! Ta inte bort premiepensionen! Ta ett större ansvar för ditt eget sparande!

Du måste ta ett större eget ansvar!

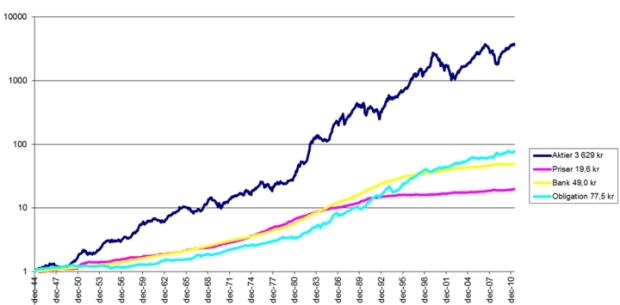

För att få ut en pension som motsvarar din slutlön så nära som möjligt så kommer du att behöva ta ett större eget ansvar, och starta ett eget pensionssparande. Nu är det viktigt att du inte sparar i ett specifikt privat pensionssparande. Det har nämligen blivit skattemässigt missgynnat. Istället ska du börja med ett månadssparande på börsen. Börsinvesteringar är det sparande som avkastat mest över tid. Har du mer än 10 år till pension är det inget snack om att det är 100% aktier du ska spara i. Men hur månadssparar man enkelt i aktier? Går det?

Börja månadsspara i aktier enkelt,

och utan för mycket jobb!

Hur gör man då för att starta ett månadssparande i aktier som inte kräver en massa kunskaper och jobb. Är det möjligt? Jajamensan! Det är möjligt, och faktiskt inte så hemskt svårt! Lösningen är fonder. Fonder har de fördelarna att förvaltningen sköts automatiskt (fondförvaltaren letar upp aktierna, ser till att återinvestera utdelningen, osv) och att du kan skapa en automatisk månadshandel i fonder. När du väl satt upp sparandet så kommer det alltså att sköta sig självt!

Det hela är ganska enkelt. Du gör så här:

- Öppna ett investeringskonto i en lämplig bank.

- Starta en automatisk banköverföring från ditt lönekonto till det investeringskonto.

- Starta ett automatiskt månadssparande i fonder på ditt investeringskonto.

Svårare än så är det egentligen inte. Sedan finns det ju några val man ska göra och lite handhavande. Men när det är klart kommer det att rulla på av sig själv. Mycket smidigt och bekvämt!

När du väl satt upp det hela så rinner det på av sig själv!

Öppna investeringskonto

Det finns två olika investeringskonton som jag tycker är aktuella i detta fall – det vanliga investeringssparkontot (ISK) och kapitalförsäkringen (KF). Dessa två olika kontoformer är schablonbeskattade (det dras lite skatt varje åt, istället för en stor klump på slutet. Pengarna är alltså skattade och klara). Du slipper dessutom att deklarera dina affärer. Enkelt och bra!

Fördelen med KF i detta fall är att man kan sätta ut en automatisk uttag med t.ex. 2 000 kr/mån. Du slipper att själv gå in och göra ständiga överföringar! Dock ska man kolla väldigt noga så att det inte är några extra avgifter i KF. Många banker har extra avgifter, men Avanza och Nordnet har KF utan avgifter.

Aktiespararna är en intresseorganisation för oss aktiesparare. De ger många bra vettiga råd när det gäller pensionsspar. ( http://www.aktiespararna.se/artiklar/Fonder/ISK-ar-bast-skal-for-din-pension-/ )

Mitt tips: Öppna ISK / KF hos Avanza eller ISK / KF hos Nordnet. (På sistone har det dykt upp konkurrens här med… Nordea till exempel.)

Vi använder som bekant Avanza, och det fungerar mycket bra. Därför rekommenderar vi Avanza.

Automatisk månadsöverföring

När kontot är öppnat är det dags att börja sätta in din månadsinsättning. Välj ett lämpligt datum strax efter lön (Får du lön 25:e, kanske 26:e är en bra dag?) Gör överföringen periodisk eller återkommande eller vad din bank nu kallar det. Då kommer pengarna automatiskt att flyttas varje månad, och du märker knappt av att de försvann! Enkelt! Detta görs i din vanliga bank, där du har ditt lönekonto.

Automatiskt månadssparande i fonder

Nu är äntligen kontot öppnat och pengarna ramlar över automatisk. Då är det dags att börja månadsspara i fonder. Detta sätter man upp automatiskt så att när pengarna överförs sker affären automatiskt. Man behöver alltså inte göra någonting! När du väl satt upp det hela så rinner det på av sig själv!

Välj en fondportfölj med 4 – 6 bred fonder som sprider ut dina investeringar över hela världen.

När du väljer fonder i ditt sparande så ska man tänka på att välja en portfölj med 100% aktier. Har man en sparhorisont på över 5 – 6 år så är det 100% aktier som gäller, det är bästa på lång sikt. Sedan ska man sätta upp en billig och enkel portfölj, inga konstigheter. Till din hjälp kan du med fördel använda Avanzas verktyg Portföljgeneratorn.

Skapa en femstjärnig fondportfölj med bara några klick

Skapa en femstjärnig fondportfölj med bara några klick

Med portföljgeneratorn kan du sätta upp en framtidsportfölj och få hjälp med urvalet. Sedan kan jag tycka att det blir lite för mycket med två fonder i varje kategori. Mitt förslag ser ut så här:

30% Globalfond: Länsförsäkringar Global Indexnära

25% Tillväxtfond: Länsförsäkringar Tillväxtmarknad Indexnära

10% USA-fond: Länsförsäkringar USA Indexnära

10% Europafond: AMF Aktiefond Europa

25% Sverigefond: Spiltan Aktiefond Investmentbolag

I mitt urval har jag mest tittat på avgift. Då blir det mycket indexfonder! För att bygga upp denna portfölj så ser man till att månadsinsättningarna fördelas enligt önskad procentfördelning. Alltså 300 kr/mån till globalfonden, 250 kr/mån till tillväxtfonden, 100 kr/mån till USA-fonden, 100 kr/mån till Europafonden, 250 kr/mån till Sverigefonden. När det väl är klart, så kan man luta sig tillbaka!

Det finns fördelar med att spara direkt i aktier. Det kräver lite mer jobb och eftertanke, men ger också lite mer tillbaka!

Frågan dyker också upp om man kan pensionsspara direkt i aktier? Det går givetvis! Man ska tänka på att det finns stora likheter med att investera i aktiefonder och att investera direkt i aktier. Det är olika börsnoterade bolag man investerar i. Skillnaden är att man själv får välja ut sina aktier och ta hand om portföljen, medan i fonden sker det automatiskt. Dock får man betala avgiften för att förvaltaren ska göra detta åt dig.

Vill man ändå ge sig på att spara direkt i aktier ska man tänka på några saker:

- Man sparar i aktier på samma sätt som i fonder.

Det är alltså samma överföringar och kontotyper som beskrivits ovan. Dock skiljer det sig lite hur man rent konkret genomför affärerna.

- Se till att spara i en bred portfölj.

10 – 15 bolag i olika branscher för att fördela risken. Vad som helst kan hända ett bolag, så fördela risken över flera. Detta får man ju automatiskt när man investerar i en fond. Alla fonder investerar i flera tiotal med olika bolag.

- Börja med investmentbolag!

En genväg för att få riskspridning direkt är att köpa några investmentbolag att ha som bas i portföljen. Ett investmentbolag äger nämligen flera andra bolag, vilket gör att risken fördelas bland dem.

- Handla manuellt varje månad.

Det är svårt att få till ett automatiskt sparande i aktier. Man får istället gå in varje månad och köpa de aktier man vill ha just då. Man kan ju minska det arbetet genom att handla fonder och sedan någon gång om året sälja dem och köpa aktier. Då blir det inte lika mycket jobb.

För att få lite tips hur man kan komponera sin portfölj kan man läsa här:

Estelles portfölj

Assa Abloy

H&M

Kinnevik

Atlas Copco

Cloetta

Volvo

ICA

Handelsbanken

Tele2

Securitas

Portfölj med investmentbolag

Melker Schörling

Lundbergföretagen

Latour

Bure Equity

Creades

Svolder

Kinnevik

Indutrade

Investor

(Grafik:

(Grafik:

(Grafik

(Grafik

(Grafik:

(Grafik: