Ränta på ränta är nog för de flesta ett ganska diffust begrepp. När man visar en uträkning som bygger på ränta på ränta effekten, blir reaktionen ofta som om man hade trollat. Det är inte något trolleri, det handlar enbart om tid, procent och sparande. Redan Albert Einstein uppmärksammade fenomenet och kallade det för världens åttonde underverk.

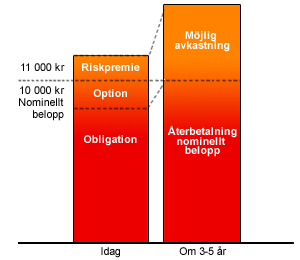

Om du sparar pengar via ett bankkonto, fonder eller aktier är chansen stor att du får en värdeökning på ditt kapital. Första året du sparar innebär kanske en värdeökning med 5%. För att visa tydligare vad 5% är och hur det sedan kan leda vidare börjar vi med ett exempel på detta: Om du har 10 000 kr och får 5% i ränta växer då ditt kapital till 10 500 kr under första året, eftersom 5% av 10 000 kr är 500 kr. Grattis, en eller par timmars extra semester.

Det är nu det häftiga börjar! Om du nu låter bli den där semestern och låter pengarna fortsätta att generera avkastning åt dig ett år till så kommer du faktiskt inte få 500 kr i ränta, utan 525 kr! Du får nämligen först 500 kr på dina första 10 000 kr, och sedan ytterligare 25 kr i ränta på de 500 kr som du fick i ränta första året.

Det matematiska svaret är att denna ränta på ränta är början på en så kallad exponentiell avkastning. Det betyder att avkastningen blir större och större hela tiden och om man ger den lite tid så händer det häftiga grejer!

10 000 i ursprungligt kapital, 5 % ränta årligen.

I tabellen ser man att den faktiska sparräntan blir högre för varje år som du sparar; exponentiellt sparande. Smart, eller hur! Pengarna på sparkontot växer i allt snabbare takt för varje år som går även om man inte sätter in mer pengar på kontot. Du dubblar till och med dina pengar på bara 14,4 år! Genom att inte göra något. I detta fall har det bara gällt 10 000 kr, men det gäller samma för 100 000 kr eller 500 000 kr.

Det är enkelt att räkna på ränta med hjälp av till exempel det här sidan:

www.kalkyleramera.se

Om man vill veta hur lång tid det tar att fördubbla sina pengar utifrån en viss räntesats kan man använda sig av 72-metoden. Exempel: Om du räknar på 5% ränta tar man 72/5 = 14,4. Alltså fördubblar man pengarna på 14,4 år.

Fortfarande lite skeptisk till det otroliga med ränta på ränta? Du får två exempel:

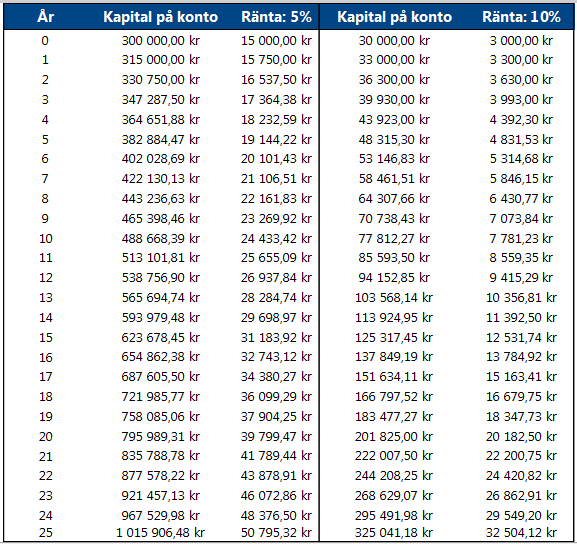

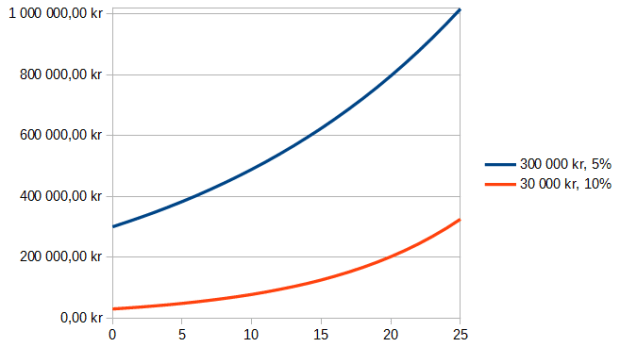

Du får ett arv på 300 000 kr. (Som vi fick se i senaste avsnittet av Låna för Livet ). Om man vill kan man välja att inte spendera pengarna. Istället sätter vi in dem på Akelius Spar – Fasteräntekonto 3 år. Vi låter dem vila där i 15 år (vi binder om dem 5 gånger). Grattis, nu är arvet 623 680 kr.

Du sätter undan 30 000 kr till ditt barn i Avanza Zero, gratisfonden som följer svenska börsen. Du ger ditt barn detta kapital i 25 års present. (Svenska börsen har avkastat över 10% årligen under lång tid. Om än väldigt ojämnt!) Grattis, du kan ge en liten gåva på över 325 000 kr nu, utan ha betalat in mer pengar än de ursprungliga 30 000 kr. (Arvet har förresten stigit till över en miljon på ditt räntekonto under samma tid).

Det är två viktiga ingredienser: tid och procent. Tillsammans blir de exponentiell avkastning och världens åttonde underverk!

Ränta på ränta-effekten gör att värdet stiger fortare och fortare. Får den lite tid att verka så kommer stigningen att bli snabbare ju längre tid det får verka.

Nu kommer svenska börsen inte ha en så rak och fin kurva. Den kommer att gå som en berg-o-dalbana upp och ner.

Ge dina pengar de två ingredienserna! Tid och ränta!

Lycka till!